Ông có nhận xét gì về sự phục hồi kinh tế của Việt Nam sau khi bị ảnh hưởng nghiêm trọng bởi đại dịch COVID-19?

Tôi nghĩ chúng ta sẽ phải nhìn vào giai đoạn 3 năm: 2020, 2021 và 2022. Cụ thể, vào năm 2020, Việt Nam đã rất may mắn khi đạt được mức tăng trưởng GDP dương.

Năm nay, tôi nghĩ rằng, GDP cả năm của Việt Nam vẫn sẽ tăng trưởng trong khoảng từ 2-3% so với năm 2020.

Đây là mức rất cao so với hầu hết các quốc gia trên thế giới.

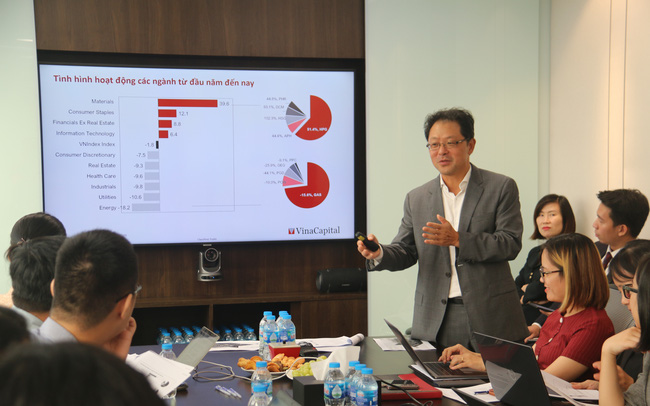

Thị trường chứng khoán cũng đã tăng trưởng ấn tượng trong 12-18 tháng qua. Động lực dường như đến từ các nhà đầu tư cá nhân trong nước.

Chúng tôi kỳ vọng mức tăng trưởng kinh tế từ 5-7%, tương đương với mức tăng trước đại dịch.

Thị trường chứng khoán đã vượt lên và tiến đến vùng 1.500 điểm, tính đến hôm nay.

Trong năm 2020, Việt Nam đã đạt được mức tăng trưởng GDP dương.

Trong năm 2020, Việt Nam đã đạt được mức tăng trưởng GDP dương.

Nhìn chung, thị trường chứng khoán phản ánh rất sát sự tăng trưởng cũng như mức độ phục hồi của GDP.

Ngoài ra, một yếu tố cần phải lưu ý là đồng nội tệ. Lãi suất thực vẫn ở mức dương. Nói cách khác, lãi suất tiền gửi tại ngân hàng cao hơn mức lạm phát.

Tất cả những điều đó góp phần tạo nên một đồng nội tệ rất mạnh, mà chúng tôi tiếp tục thấy rằng nó sẽ tăng giá so với USD trong năm tới.

Tiếp xúc nhiều với các nhà đầu tư nước ngoài, theo ông, quan điểm đầu tư của họ với nền kinh tế Việt Nam trước và sau đại dịch COVID-19 có thay đổi hay không?

Từ khía cạnh đầu tư của chúng tôi, cần chia ra 2 kiểu đầu tư nước ngoài.

Đầu tiên là dòng tiền đầu tư lâu dài (sticky money), các nhà đầu tư trực tiếp nước ngoài, như Samsung, LG, Intel, các công ty đa quốc gia đến Việt Nam đầu tư và họ đầu tư lâu dài.

Nhóm nhà đầu tư còn lại được gọi là FII - nhà đầu tư gián tiếp nước ngoài.

Họ đánh giá những yếu tố như nhân khẩu học, vị trí địa lý, cơ sở hạ tầng và tiềm năng sản xuất và xuất khẩu dài hạn của Việt Nam là rất mạnh.

Còn với nhóm FII, như bạn có thể thấy, từ đầu năm 2021 đến nay, họ đã rút tiền ra khỏi thị trường, nhiều hơn những gì họ đã đầu tư vào.

Và những gì đã xảy ra là các nhà đầu tư rút tiền ra khỏi Việt Nam và phân bổ vào các nền kinh tế khác.

Tuy nhiên, tôi cho rằng trong vòng 6, 12 hoặc 18 tháng tới, họ sẽ quay lại đầu tư vào thị trường chứng khoán Việt Nam.

Vậy đại dịch COVID-19, đặc biệt là làn sóng dịch lần thứ 4 tác động ra sao đến dòng vốn chảy vào Việt Nam?

Khi các nhà đầu tư nước ngoài liên tục rút tiền ra khỏi Việt Nam, nhà đầu tư trong nước thay thế một cách mạnh mẽ.

Thanh khoản của thị trường chứng khoán Việt Nam hiện vào khoảng 1,2 đến 1,5 tỷ USD/ngày.

Trong khi đó, cách đây 18 tháng, giá trị thanh khoản chỉ đạt từ 150 đến 250 triệu USD/ngày.

Như vậy, các nhà đầu tư trong nước đã lấn át tác động tiêu cực từ việc nước ngoài rút ròng một cách đáng kể.

Ông có thể giải thích qua về định nghĩa PE của mình, với nhiều người chưa hiểu rõ về thuật ngữ này?

Tôi nghĩ mỗi doanh nghiệp sẽ có những định nghĩa PE khác nhau.

Tư nhân có nghĩa là chúng tôi có thể thương lượng cơ hội đề đầu tư vào một doanh nghiệp.

Chúng tôi gọi đó là giao dịch tư nhân, có thể thương lượng một giao dịch riêng tư với doanh nghiệp. Chúng ta nhận được vốn cổ phần trong doanh nghiệp. Đấy là về phần định nghĩa.

Về phần sản phẩm, những sản phẩm mà chúng tôi sử dụng theo vốn cổ phần tư nhân có thể ở dạng nợ có thể chuyển đổi.

Giá trị mỗi giao dịch mà VinaCapital thực hiện đã tăng lên khoảng 50 đến 100 triệu USD.

Giá trị mỗi giao dịch mà VinaCapital thực hiện đã tăng lên khoảng 50 đến 100 triệu USD.

Chúng tôi có thể mang đến 4 hãng kiểm toán lớn để thực hiện thẩm định tài chính.

Chúng tôi cũng sẽ thực hiện thẩm định về mặt pháp lý, về ESG, tức là thẩm định về môi trường, xã hội và quản trị.

Yếu tố thứ ba trong vốn cổ phần tư nhân là chúng tôi có thể tham gia vào hội đồng quản trị của công ty, hoặc một bộ phận quản lý của công ty.

Vậy trong 15 năm qua, thị trường vốn cổ phần tư nhân đã thay đổi như thế nào?

Tôi nghĩ rằng, yếu tố thay đổi rõ ràng nhất mà mọi người có thể thấy được trong vòng 15 năm qua chính là kích cỡ của các thương vụ.

Thời điểm tôi mới bắt đầu đầu tư PE ở Việt Nam, giá trị mỗi giao dịch trung bình chỉ khoảng từ 5-10 triệu USD.

Hiện nay, giá trị mỗi giao dịch mà VinaCapital thực hiện đã tăng lên khoảng 50 đến 100 triệu USD, tức là tăng khoảng 10 lần. Sự thay đổi thứ hai đó là kỹ năng quản lý của doanh nghiệp tư nhân.

Chất lượng quản lý được cải thiện đáng kể.

Vậy khi COVID-19 xảy ra thì sao? Ông có thấy xu hướng đầu tư vào thị trường PE ở Việt Nam chậm lại, hay bị ảnh hưởng ra sao?

Lý do rõ ràng nhất là nhiều công ty đa quốc gia, hoặc các quỹ đầu tư PE toàn cầu không thể đến Việt Nam.

Bạn biết đấy, khi họ không thể đến Việt Nam, họ không thể làm công tác thẩm định, họ không gặp được đội ngũ quản lý, họ không thể làm gì cả.

Vì vậy, trở ngại lớn nhất là việc không thể đi lại.

Dường như hiện nay, bán cho nhà đầu tư trong ngành (trade sale) và mua lại thứ cấp là những chiến lược thoái vốn phổ biến nhất, trong khi IPO lại ngược lại. Có lý do cụ thể nào cho điều này không?

Trong thời gian tôi ở Việt Nam, tỷ lệ này sẽ khoảng 50:50. Và điều này phụ thuộc vào môi trường kinh doanh.

Ngoài ra, nhiều năm qua, chúng tôi cũng bán nhiều công ty thông qua trade sale. Chúng tôi thoái vốn DHG thông qua bán thương mại (trade sale).

Nền kinh tế lúc này đang chứng kiến thị trường chứng khoán "nóng". Khi thị trường chứng khoán đang rất nóng, việc niêm yết cổ phiếu dễ dàng.

IPO cũng vô cùng dễ. Khi thị trường chứng khoán không quá nóng, việc giao dịch mua bán doanh nghiệp sẽ dễ dàng hơn.

Có rất nhiều công ty mà chúng tôi đã mua bán giao dịch và cũng có những công ty khác mà chúng tôi đã IPO.

Nhưng đó là trường hợp của VinaCapital. Ý tôi muốn nói là toàn bộ thị trường PE?

Thực ra số lượng các quỹ PE thoái vốn theo hình thức mua bán thương mại hiện có thể lớn hơn IPO, và lý do thì khá đơn giản.

Nhiều nhà đầu tư PE tại Việt Nam tập trung vào các doanh nghiệp nhỏ. Quy mô vẫn đang nhỏ.

Thị trường chứng khoán của chúng ta đã phát triển hơn rất nhiều.

Do vậy, việc trade sale đã phổ biến hơn vì có nhiều doanh nghiệp nhỏ.

Việt Nam dần trở thành thiên đường cho các nhà đầu tư PE.

Nếu bạn đầu tư và bạn muốn đưa một công ty ra đại chúng, bạn phải suy nghĩ về 3 điều.

Một, có thương hiệu tốt là rất quan trọng.

Thứ hai, cần có sự tăng trưởng. Tôi cho rằng khoảng từ 20 đến 40% là hợp lý.

Thứ ba, bạn phải có quy mô.

Theo ông, tiềm năng nào để công ty Việt Nam nhận được sự hỗ trợ của quỹ PE, về mặt thương hiệu, ESG và phát triển sản phẩm, như ông đã nói trước đó, trong thời kỳ hậu COVID-19?

Đầu tư PE là một hình thức huy động vốn cho doanh nghiệp tư nhân. Bạn có thể huy động vốn bằng nhiều cách. PE chỉ là một trong số đó.

Bạn sẽ phải tự hỏi, tại sao tôi muốn Andy hoặc VinaCapital, hoặc bất kỳ quỹ PE nào tham gia vào công việc kinh doanh của tôi?

À, bên cạnh tiền, tiền, còn rất nhiều tiền. Có rất nhiều loại hình vốn xung quanh.

Vậy tại sao bạn muốn VinaCapital tham gia?

Bạn muốn chúng tôi tham gia bởi vì, một là, bạn nghĩ rằng chúng tôi có thể giúp bạn phát triển doanh nghiệp của mình từ 200 triệu lên 1 tỷ USD?

Nếu bạn nghĩ rằng chúng tôi có thể giúp bạn trong nhiều lĩnh vực, thì bạn sẽ mời chúng tôi trở thành đối tác, đối tác góp vốn tư nhân để giúp bạn phát triển doanh nghiệp.

Công việc của tôi là thuyết phục bạn rằng tôi có thể giúp bạn trong tất cả các lĩnh vực này.

Ông có lời cuối nào muốn gửi đến người xem không? Không nhất thiết là về thị trường PE, nhưng có thể là cơ hội đầu tư?

Tôi nghĩ rằng nhiều người, bạn biết đấy, vào cuối tuần qua, biến thể Omicron từ Nam Phi đã khiến rất nhiều nhà đầu tư lo lắng. Tôi nghĩ chúng ta đang học cách sống chung với COVID-19.

Tôi nghĩ đây cũng là cơ hội để mọi người tận dụng, chớp lấy cơ hội và đầu tư vào một số công ty thực sự tốt, có giá trị thấp hơn bình thường.

Bởi vì thị trường có xu hướng rất dễ biến động.

Và tôi nghĩ trong những năm tới, chúng ta sẽ học cách sống và làm việc hiệu quả với COVID-19 và nền kinh tế sẽ phát triển từ đó.

Tôi cũng cho rằng chúng ta cần đầu tư tốt và chúng ta cần nghĩ về công nghệ, cách công nghệ giúp doanh nghiệp của chúng ta phát triển.

Theo CafeF