Mặc dù con người hiện nay được tiếp cận nhiều thông tin nhưng thông tin “rác” lại chiếm khá nhiều.

Áp lực tiếp nhận khối lượng lớn thông tin khiến người dùng mệt mỏi và xu hướng chỉ muốn nhận thông tin mình quan tâm và liên quan đến cá nhân.

Đặc biệt, trong lĩnh vực dịch vụ tài chính, các ngân hàng đang tham gia “cuộc đua” tạo ra các sản phẩm dịch vụ tăng cường trải nghiệm cá nhân hóa cho người dùng.

Thấu hiểu hành trình tiêu dùng của khách hàng, các doanh nghiệp bán lẻ cũng sử dụng tài chính nhúng kết hợp vào các phần mềm nhằm mang đến sự tiện lợi và tiết kiệm thời gian cho người dùng.

Xu hướng cá nhân hóa trải nghiệm người dùng được chú trọng trong thời đại số

Công nghệ hiện đại trong thời đại kỹ thuật số bao gồm Trí tuệ nhân tạo, Máy học và Phân tích dữ liệu mang đến nhiều cơ hội tiềm năng trong việc tạo ra các sản phẩm, dịch vụ và trải nghiệm cá nhân hoá.

Việc áp dụng và triển khai cá nhân hoá trải nghiệm khách hàng áp dụng được với nhiều ngành hàng.

Ngành bán lẻ: Mùa hè năm 2011, một chiến dịch lớn đã ra đời với cái tên: “Share a Coke”.

Vượt ngoài sự mong đợi của Coca-Cola, khi chiến dịch bắt đầu khởi động, nó đã tạo nên một cơn “chấn động” mạnh.

Chiến dịch “Share a Coke” của Coca-Cola bắt đầu từ Úc và lan rộng đến 123 quốc gia.

Tại Việt Nam, chiến dịch “Share a coke” có tên “Trao Coca-Cola, kết nối bạn bè” bắt đầu từ ngày 09/06/2014 và gây được tiếng vang rất lớn.

Đây là chiến dịch tiên phong khuyến khích người dùng cá nhân hóa tên người mình muốn tặng lên chai nước, và nó đã chinh phục được nhiều bạn trẻ trên toàn thế giới.

Ngành hàng trang sức: Các doanh nghiệp tuỳ chỉnh món đồ trang sức mang lại ý nghĩa đặc biệt hơn đối với cá nhân người sử dụng.

Nó chứa đựng tình cảm và những giá trị của riêng những người tặng quà và người nhận được món quà đó.

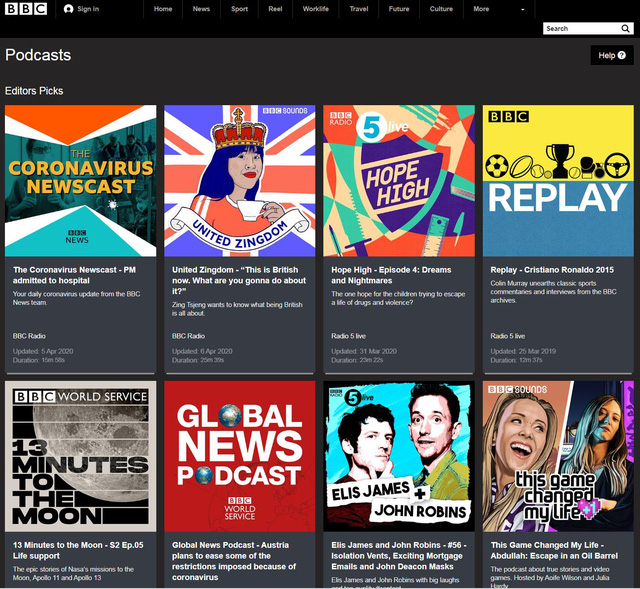

Ngành ngân hàng: Ngân hàng TMCP Tiên Phong (TPBank) đã trình làng Bộ sưu tập 5 Tính năng Cá nhân hóa – Banking đậm chất Tôi trên ứng dụng TPBank Mobile.

Bộ sưu tập quy tụ các tính năng nổi bật của App TPBank gồm:

Voicepay – Thanh toán bằng giọng nói.

Facepay – Thanh toán bằng khuôn mặt.

Nickname – Tạo số tài khoản mang bản sắc riêng của người sử dụng.

MeZone – thoải mái cài đặt và lựa chọn giao diện App theo sở thích và nhu cầu.

Chatpay – chuyển tiền dễ dàng và thú vị với cửa sổ giao dịch y như chat.

Ngành Marketing:

Theo nghiên cứu phát triển cá nhân hoá năm 2019, Monetate đã chỉ ra một số tác động tích cực đến Tỷ suất hoàn vốn trong hoạt động kinh doanh (ROI) khi thực hiện cá nhân hoá trong các chiến dịch marketing.

Cá nhân hoá các chiến dịch marketing giúp thúc đẩy tăng trưởng.

93% công ty có chiến lược cá nhân hoá nâng cao đã tăng trưởng doanh thu.

Đầu tư càng nhiều, lợi nhuận càng cao.

Các công ty có Tỷ suất hoàn vốn từ 2 lần trở lên cho biết đã dành 20% ngân sách tiếp thị của họ cho hoạt động cá nhân hoá.

Cá nhân hoá thúc đẩy giá trị khách hàng dài hạn.

Các thương hiệu có Tỷ suất hoàn vốn cao nhất (3 lần trở lên) coi việc tăng cường lòng trung thành của khách hàng là KPI hàng đầu.

Nói về phổ thông hóa trải nghiệm cá nhân, cô Nguyễn Phi Vân - Nhà đầu tư, cố vấn, tác giả, diễn giả ngành bán lẻ và nhượng quyền quốc tế, chia sẻ:

“Dù doanh nghiệp đang hoạt động trong lĩnh vực hàng tiêu dùng, dịch vụ hay bán lẻ, cá nhân hóa là xu hướng không thể thiếu để tăng cường lòng trung thành của khách hàng.”

Mỗi cuộc đối thoại, mỗi tương tác, mỗi giao dịch ngày nay đều phải hướng về cho tôi và vì tôi.

Hiện nay, công nghệ trong ngành sản xuất và phân phối cho phép doanh nghiệp xây dựng tính năng cá nhân hóa khác nhau vào sản phẩm.

Một cái kính có thể có 5 cái gọng màu khác nhau.

Một đôi giày có thể được in 3D theo thiết kế của khách hàng lựa chọn tại điểm bán.

Một đôi giày có thể có 3 cái gót cao thấp tùy hoàn cảnh.

Ngay cả thực phẩm tươi sống cũng có thể được lựa chọn và giao cho khách hàng ngày theo sở thích và nhu cầu dinh dưỡng cá nhân.”

Bên cạnh đó, các doanh nghiệp truyền thống thu hút tài chính ở cấp độ mới bằng cách tích hợp các cơ chế tài chính vào kế hoạch kinh doanh tổng thể của họ.

Mô hình tài chính nhúng ra đời làm thay đổi hoàn toàn phương thức tiêu dùng.

Tài chính nhúng (Embedded Finance) tham gia cá nhân hóa

Tài chính nhúng là sự tích hợp các dịch vụ tài chính được các công ty phi tài chính (Non-financial Companies) áp dụng.

Tài chính nhúng là các công cụ hoặc dịch vụ tài chính có nhiều bên tham gia được thiết kế phù hợp hành trình tiêu dùng của khách hàng.

Chẳng hạn, từ một ứng dụng thanh toán của ngân hàng, người dùng có thể tiếp cận với nhiều dịch vụ khác nhau như bảo hiểm, mua sắm, vé máy bay…

Ngược lại, từ một trang thương mại điện tử bất kỳ, người mua sắm có thể dễ dàng lựa chọn các hình thức thanh toán, thậm chí là mua trước, trả sau.

Các công ty phi tài chính có thể cung cấp dịch vụ tài chính cho khách hàng của họ bằng cách kết nối Fintech và ngân hàng với nền tảng của họ thông qua API (Application Programming Interface) hay còn được gọi là các ứng dụng thông minh.

Ông Võ Thanh Mỹ, Chi Hội trưởng Hội Truyền thông số Việt Nam (VDCA), cho biết:

“Khi kết hợp dữ liệu, quy trình và vốn, các công ty có thể tạo ra một hệ sinh thái mới với các sản phẩm mới.

Đây là cách làm mới trong tài chính nhúng.”

Hiện nay, khá nhiều doanh nghiệp, bất kể ngành nghề nào đang ứng dụng tài chính nhúng.

Tháng 7/2021, MoMo đã kết hợp với TPBank triển khai ví trả sau với hạn mức tự động phê duyệt từ 1-10 triệu đồng, miễn lãi suất 45 ngày mà không cần chờ đợi, không thủ tục rắc rối hay cần phải chứng minh thu nhập.

Tương tự, Viettel Money cũng kết hợp với FE Credit triển khai ví trả sau.

Các hoạt động này đã giúp MoMo, Viettel Money cung cấp dịch vụ mua trước trả sau (buy now, pay later - BNPL) đến người tiêu dùng cuối.

Theo đại diện MoMo, chỉ trong hơn 1 năm, hơn 70% người dùng đăng ký và mở ví trả sau trên MoMo.

Theo Tổ chức Kiểm toán Pwc, sự phát triển của nền kinh tế số đã thúc đẩy hợp tác giữa ngành dịch vụ tài chính và các kênh phân phối (như các nền tảng số) để tạo ra các giao dịch và cơ hội tài chính.

Chẳng hạn như cho vay tiêu dùng thông qua các kênh kỹ thuật số B2C.

Với xu hướng đó, nhiều định chế tài chính, doanh nghiệp lớn trong nước đang đẩy mạnh hợp tác với các công ty fintech cung cấp giải pháp tài chính nhúng.

Nổi bật trong số đó là Ngân hàng TMCP Quân Đội (MBBank) đã cho ra đời các sản phẩm ghi nhận dấu ấn cá nhân và đáp ứng hành trình tiêu dùng khách hàng.

Ngân hàng TMCP Quân đội - MBBank tham gia xu hướng cá nhân hóa và hợp tác xây dựng nền tảng tài chính nhúng

Ngân hàng TMCP Quân đội - MBBank đã tham gia xu hướng cá nhân hóa bằng hàng loạt sản phẩm độc đáo cho người dùng.

Năm 2021, với tính năng cho phép khách hàng chọn số tài khoản ngân hàng theo ý muốn miễn phí.

App MBBank nằm trong Top ứng dụng yêu thích App Store 2021.

MBBank được vinh danh với giải thưởng Sao Khuê nhờ giải pháp định danh trực tuyến (eKYC).

Điều này, đánh dấu trào lưu tài khoản số đẹp tại Việt Nam khi liên tiếp nhiều ngân hàng xây dựng đây là sản phẩm chủ đạo.

Năm 2022, tiếp tục thực hiện chiến lược lấy khách hàng làm trung tâm. MBBank tiếp tục xây dựng sản phẩm và ứng dụng tiêu biểu để đáp ứng nhu cầu cá nhân hoá của khách hàng.

Sản phẩm thẻ Hi với tính năng 2 trong 1 (ATM và tín dụng) cho phép sử dụng đa nguồn tiền và tự động cấp hạn mức tín dụng.

Ngoài ra, ngân hàng này tiếp tục phát triển công nghệ OneID giúp tối ưu hóa nhận dạng kỹ thuật số thông qua việc cung cấp một ID duy nhất cho việc truy cập vào mọi nền tảng công nghệ ở bất kì đâu.

Về phần tài chính nhúng, ông Nguyễn Viết Châu - Giám đốc Sáng tạo số Ngân hàng Quân đội - MBBank thừa nhận:

“Để có thể phục vụ 40-50 triệu người dùng, MBBank cần phải kết nối với nhiều đối tác thị trường thông qua các đơn vị trung gian, các nền tảng tài chính nhúng”.

Theo ông Châu, việc đưa dịch vụ trả góp lên kênh kỹ thuật số có thể phát sinh một số vấn đề, mà nếu không giải quyết được thì thậm chí còn đem lại trải nghiệm khách hàng tệ hơn khâu truyền thống.

Tương tự, các chuyên gia cho rằng thị trường “tài chính nhúng” có nhiều tiềm năng nhưng thách thức vẫn còn lớn.

Các rào cản sẽ là câu chuyện về dữ liệu, bảo mật, vấn đề pháp lý và sự cởi mở hợp tác giữa các bên.

Lời kết

Cá nhân hóa trải nghiệm là xu thế mà các doanh nghiệp ngân hàng cần cập nhật vào sản phẩm mới khi khách hàng ngày càng thiếu kiên nhẫn.

Bên cạnh đó, việc nắm bắt hành trình tiêu dùng của từng khách hàng sẽ giúp doanh nghiệp tối ưu hóa sản phẩm tài chính nhúng của mình, tạo nên nhiều giá trị và tiết kiệm thời gian cho khách hàng.

Giới thiệu bạn bè đăng ký mở thẻ ngay trên ứng dụng MBBank TẠI ĐÂY