Đối với các doanh nghiệp SME, chuyển đổi số doanh nghiệp là việc tích hợp công nghệ số vào quá trình hoạt động kinh doanh của tổ chức.

Mục tiêu chính là gia tăng hiệu quả vận hành, nâng cao trải nghiệm và làm hài lòng khách hàng và hơn nữa là tạo được lợi thế cạnh tranh trên thị trường.

Tuy nhiên, đối với những doanh nghiệp nhỏ và vừa với số vốn ít và khả năng đầu tư vào công nghệ còn hạn chế, họ nên làm gì để chuyển đổi số có cơ hội bứt phá và thành công trong thời đại 4.0?

Dưới đây là 7 giải pháp công nghệ phù hợp giúp đẩy nhanh quá trình chuyển đổi số cho doanh nghiệp SME:

1. WiiSmile giúp các doanh nghiệp SME giải quyết nỗi lo về phúc lợi xã hội cho nhân viên

WiiSmile - một startup tại Pháp được biết đến gần đây với nền tảng phúc lợi giúp các doanh nghiệp SME giải quyết các nỗi lo về quyền lợi của nhân viên.

Chỉ mới hoạt động hơn 20 năm, WiiSmile tập trung vào việc cung cấp cho các doanh nghiệp vừa và nhỏ.

Các giải pháp đảm bảo các quyền lợi cho nhân sự tương tự như các doanh nghiệp lớn, bao gồm:

Dịch vụ du lịch, vé giảm giá cho các sự kiện giải trí và thể thao cũng như các hoạt động giải trí hoặc văn hóa.

Trong hai thập kỷ này, WiiSmile báo cáo đã làm việc với hơn 8.500 công ty và mở rộng, cung cấp lợi ích cho hơn 100.000 nhân viên và vào năm 2021 đã tạo ra ARR khoảng 18 triệu euro.

Mới đây, nền tảng phúc lợi cho nhân viên này đã nhận được khoản đầu tư lên tới 70 triệu euro từ Eurazeo.

Nhà đầu tư hiện tại của WiiSmile NextStage AM cho biết họ có kế hoạch tái đầu tư một phần số tiền bán được và sẽ giữ lại cổ phần của họ trong doanh nghiệp này.

Với khoản đầu tư mới, Eurozeo sẽ triển khai kế hoạch tăng cường việc tiếp cận và thu hút khách hàng của WiiSmile cũng như thúc đẩy việc hoàn thiện sản phẩm với các dịch vụ mới, quan hệ đối tác mới và mua lại các công ty chuyên nghiệp.

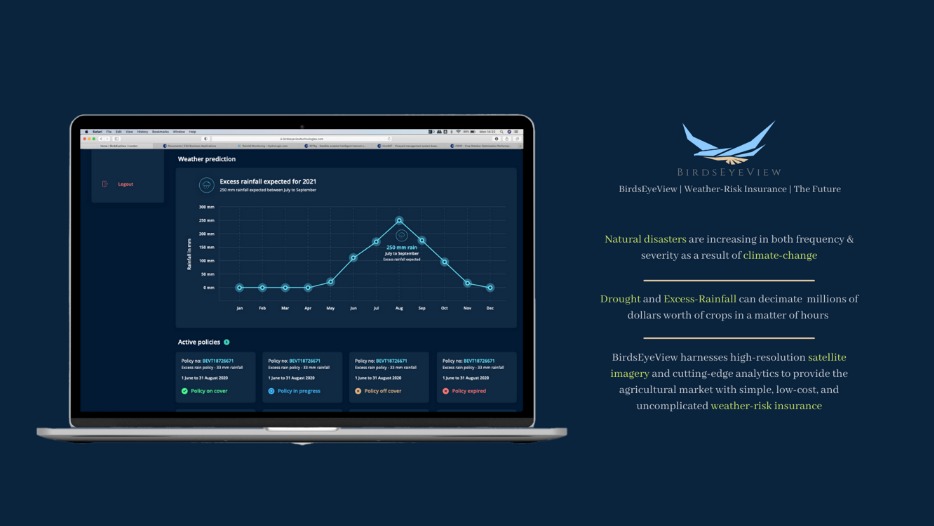

2. BirdsEyeView ứng dụng AI tạo ra giải pháp công nghệ giúp đưa ra các gói bảo hiểm chính xác hơn cho doanh nghiệp SME

Những thay đổi thời tiết cực đoan và bất ổn do biến đổi khí hậu gây ra đang gia tăng cả về tần suất và mức độ nghiêm trọng với thiệt hại kinh tế toàn cầu do thảm họa thiên nhiên lên tới 190 tỷ USD vào năm 2020, trong đó 101 tỷ USD không được tính vào các khoản bảo hiểm.

Có thể thấy, bảo hiểm truyền thống không thể bù đắp những tổn thất do thay đổi thời tiết khắc nghiệt do biến đổi khí hậu gây ra.

Hiện tại, bảo hiểm thường được các công ty lớn sử dụng để bảo vệ doanh nghiệp của họ chống lại thiên tai và các sự kiện thời tiết khắc nghiệt.

Tuy nhiên, các doanh nghiệp vừa và nhỏ không thể lựa chọn phương thức này bởi các nguyên nhân khách quan từ quy mô và các chiến lược phân phối.

Hướng đến mục tiêu giúp các doanh nghiệp bảo hiểm khắc phục vấn đề này, BirdsEyeView đã phát triển giải pháp ứng dụng công nghệ AI cung cấp các gói bảo hiểm cho doanh nghiệp SME.

Công ty cấu trúc các sản phẩm bảo hiểm dựa trên sự tác động của thời tiết bằng cách sử dụng công cụ theo thuật toán độc quyền RAPTOR để cung cấp cho các doanh nghiệp vừa và nhỏ quyền truy cập vào các sản phẩm bảo hiểm.

Ứng dụng này sử dụng dữ liệu khí tượng được thu thập bởi Cơ quan Vũ trụ Châu Âu (ESA) được xử lý để cấu trúc các sản phẩm bảo hiểm, từ đó đảm bảo độ chính xác cho các gói bảo hiểm doanh nghiệp.

Mới đây, BirdsEyeView đã huy động thành công vốn do SFC Capital đứng đầu cùng Cơ quan Vũ trụ Châu Âu (ESA).

Nguồn vốn mới này dự kiến sẽ giúp doanh nghiệp để phát triển đội ngũ nhân sự, đồng thời tập trung nguồn lực để phát triển và hoàn thiện công nghệ để mang đến các giải pháp bảo hiểm tối ưu nhất.

3. Opply nỗ lực giúp các doanh nghiệp SMEs trong lĩnh vực F&B minh bạch hóa chuỗi cung ứng

Trên toàn cầu, các thương hiệu hàng tiêu dùng SME chi tiêu ước tính 1,4 nghìn tỷ USD mỗi năm cho giá vốn hàng hóa.

Tuy nhiên, thị trường của các doanh nghiệp này lại thiếu minh bạch và các mối quan hệ trong chuỗi cung ứng.

Được thành lập vào năm 2021, nền tảng của Opply kết nối các thương hiệu tiêu dùng thực phẩm và đồ uống ở quy mô vừa và nhỏ với các nhà cung cấp, nhằm mục đích phá vỡ phương thức tìm kiếm, kết nối và đặt hàng từ các nhà cung cấp một cách truyền thống từ các thương hiệu thực phẩm và đồ uống SME.

Giải pháp của Opply cung cấp dịch vụ toàn diện được cá nhân hóa từ tìm nguồn cung ứng đến quy trình làm việc đơn giản hóa đến hệ thống thanh toán.

Theo đại diện của doanh nghiệp, giải pháp này giúp tiết kiệm cho khách hàng trung bình hai tháng - thời gian cần thiết để tìm nguồn nguyên liệu, cùng với việc tiết kiệm 20% chi phí bằng cách tự động hóa chuỗi cung ứng.

Mới đây, Opply đã huy động được 4 triệu USD tài trợ dẫn đầu bởi các nhà đầu tư như Chalfen Ventures và Anthemis Group.

Doanh nghiệp này sẽ sử dụng nguồn vốn mới để phát triển đội ngũ nhân sự kỹ thuật và thương mại nhằm thực hiện chiến lược tiếp cận thị trường toàn cầu.

Từ đó cung cấp trải nghiệm chuỗi cung ứng phá vỡ quy chuẩn truyền thống cho các doanh nghiệp thực phẩm và đồ uống ở quy mô vừa và nhỏ.

4. Liberis tích cực phát triển giải pháp giúp doanh nghiệp SME linh hoạt nguồn tài chính từ doanh thu của mình

Hiện nay, nhằm đáp ứng nhu cầu tài chính trong quá trình vận hành, các doanh nghiệp SME tại Anh cần nhanh chóng tiếp cận các giải pháp tài chính linh hoạt.

Được thành lập vào năm 2007, nền tảng tài chính Liberis đã được phát triển nhằm mục đích cung cấp cho các doanh nghiệp nhỏ nguồn tài chính linh hoạt từ chính doanh thu của mình.

Tính năng ứng trước tiền mặt cho doanh nghiệp Barclaycard mới ra mắt được coi là một sản phẩm tài chính, trong đó Liberis sẽ ứng trước một khoản tiền cho những người bán đủ điều kiện, sau đó người dùng sẽ trả lại số tiền đó cộng với một khoản phí đã thỏa thuận trước.

Mới đây, Liberis có trụ sở tại Vương quốc Anh đã hợp tác với Barclaycard.

Sự phát triển này đến từ khoản đầu tư 34,5 triệu bảng Anh của Barclays vào công ty vào năm ngoái.

Số tiền bổ sung dự kiến sẽ giúp Liberis phát triển hơn nữa nền tảng tài chính nhúng dựa trên API của mình và cung cấp các sản phẩm và giải pháp mới cho các doanh nghiệp nhỏ và tiếp tục mở rộng ra quốc tế.

Hiện tại, công ty đang hoạt động tại Anh, Mỹ, Ireland, Thụy Điển, Phần Lan, Đan Mạch, Slovakia và Cộng hòa Séc.

5. Back cung cấp giải pháp tự động hóa quy trình làm việc giúp các bộ phận trong doanh nghiệp SME làm việc hiệu quả hơn

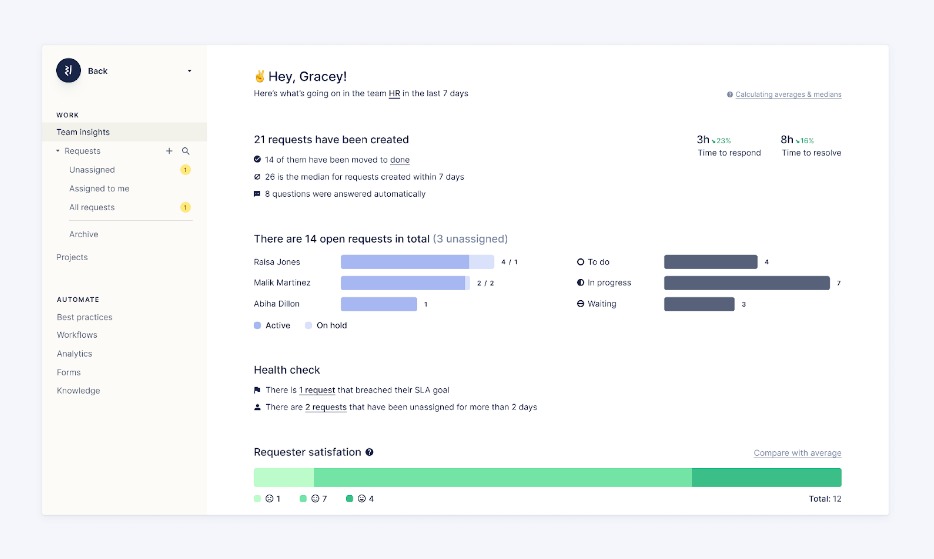

Back - một doanh nghiệp hoạt động trong lĩnh vực HR được biết đến gần đây với giải pháp pháp tự động hóa quy trình làm việc và kết nối giữa các bộ phận trong doanh nghiệp SME.

Phần mềm của Back giúp các doanh nghiệp SME xử lý yêu cầu của nhân viên và tự động hóa phản hồi cho các câu hỏi lặp lại thông qua tính năng trò chuyện, quản lý kiến thức và tự động hóa quy trình làm việc.

Nhân viên có thể gửi yêu cầu và nhận phản hồi tự động cho các câu hỏi thường gặp thông qua các kênh giao tiếp hàng ngày như Slack hoặc Microsoft Teams.

Ví dụ: nếu một nhân viên cần báo cáo lỗi về lương của họ, họ có một nơi duy nhất để hỏi câu hỏi này và HR có thể tự động hóa các câu trả lời thông qua cơ sở kiến thức nội bộ.

Hiện nay, Back thông báo bắt tay với Personio nhằm mục đích cải thiện trải nghiệm của người dùng.

Việc sáp nhập này phù hợp với chiến lược của startup nhằm mở rộng danh mục tự động hóa quy trình làm việc cho con người, cho phép các nhóm nhân sự trong các doanh nghiệp vừa và nhỏ làm việc hiệu quả giữa các bộ phận.

Christian Eggert, đồng sáng lập Back và là trưởng bộ phận sản phẩm mới về quy trình làm việc và tích hợp tại Personio, nói thêm:

“Back chia sẻ tầm nhìn của Personio là cải thiện hiệu suất kinh doanh bằng cách tập trung vào con người và chiến lược.

Do đó, chúng tôi là một trong những công ty đầu tiên tích hợp với nền tảng Personio.

Chúng tôi rất vui mừng được thúc đẩy quá trình tự động hóa quy trình làm việc của mọi người.”

6. MarketFinance cung cấp giải pháp giúp giải quyết nhu cầu về vốn lưu động và quản lý dòng tiền cho doanh nghiệp SME

Chỉ số Doanh nghiệp Nhỏ hàng quý (SBI) của Liên đoàn Doanh nghiệp nhỏ (FSB) gần đây đã cho thấy rằng việc cho vay đối với các doanh nghiệp Vương quốc Anh đã đạt mức thấp nhất từ trước đến nay với ít hơn 1/10 (9%) doanh nghiệp nhỏ đăng ký tài chính trong quý 1 năm 2022 - tỷ lệ thấp nhất kể từ khi hồ sơ SBI bắt đầu.

Được hỗ trợ bởi Northzone, Ngân hàng Barclays Vương quốc Anh và Mouro Capital, nền tảng tín dụng MarketFinance đã được phát triển nhằm mục đích giúp khả năng tài chính của doanh nghiệp trở nên linh hoạt hơn bằng cách giải quyết các vấn đề về thanh toán và dòng tiền.

MarketFinance sử dụng công nghệ thông minh để cung cấp khả năng tiếp cận tốt hơn với các khoản thanh toán và tài chính nhanh hơn, hợp lý hơn với sự trợ giúp 1-1 bất cứ khi nào doanh nghiệp cần.

Với giải pháp này, các doanh nghiệp SME tại Anh giờ đây sẽ có thể tiếp cận từ £10.000 đến £500.000 trong vòng 24 giờ kể từ khi đăng ký để hỗ trợ các kế hoạch tăng trưởng của họ.

Mới đây, MarketFinance đã thông báo thu về 100 triệu bảng Anh từ Deutsche Bank.

Công ty sẽ sử dụng nguồn vốn mới để cung cấp các khoản cho vay mới nhằm hỗ trợ các doanh nghiệp vừa và nhỏ của Vương quốc Anh với nhu cầu tìm kiếm nguồn đầu tư và huy động vốn lưu động của doanh nghiệp.

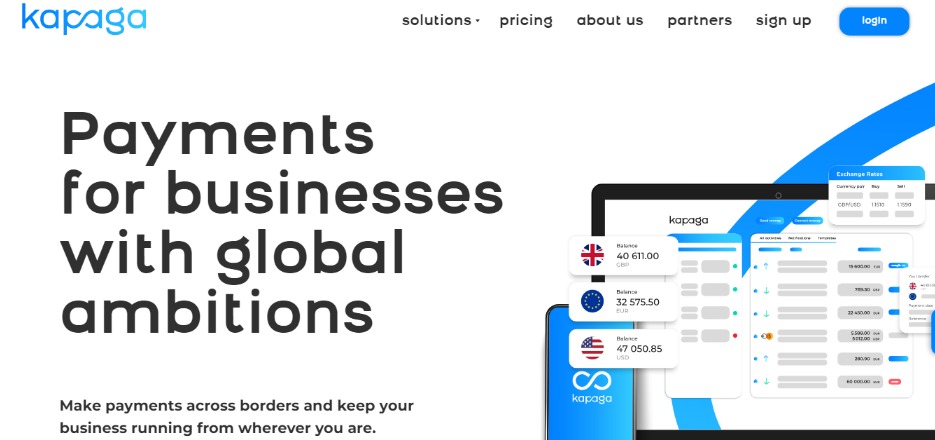

7. Kapaga giúp các doanh nghiệp SME tại châu u giải quyết vấn đề tài chính trong quá trình mở rộng quy mô hoạt động

Nhiều doanh nghiệp vừa và nhỏ thiếu khả năng tiếp cận với cơ sở hạ tầng thanh toán hiện đại hoặc bị từ chối bởi các nhà cung cấp dịch vụ tài chính truyền thống bởi sự khắt khe trong quy trình vận hành và đáp ứng nhu cầu của người dùng.

Nắm bắt được vấn đề này, Kapaga - nền tảng tài chính số được thành lập tại Anh - đã phát triển giải pháp hỗ trợ mở tài khoản doanh nghiệp và cung cấp dịch vụ thanh toán đa tiền tệ cho các công ty vừa và nhỏ ở Vương quốc Anh.

Nền tảng công nghệ này giúp quản lý và kích hoạt khách hàng trong vòng chưa đầy 48 giờ thông qua một ứng dụng và một bảng điều khiển để luôn kiểm soát các khoản thanh toán của bạn.

Giám đốc điều hành Kapaga, Katya Dorofejeva cho biết:

“Giá trị của chúng tôi nằm ở khả năng loại bỏ các rào cản khi mở tài khoản ngân hàng doanh nghiệp và cung cấp dịch vụ thanh toán với chi phí thấp hơn so với các ngân hàng truyền thống.”

Mới đây, Kapaga đã được tài trợ 1,5 triệu bảng Anh do Target Global dẫn đầu với sự tham gia của các nhà đầu tư thiên thần trong không gian fintech, bao gồm Chris Adelsbach, Andreas Mihalovits và Mark Ransford.

Với nguồn vốn mới này, Kapaga đang tìm cách mở rộng quy mô khắp châu u, đồng thời xây dựng nền tảng của mình thông qua kế hoạch giới thiệu các loại thẻ ảo và thanh toán toàn cầu đại chúng trong thời gian tới.