Thanh toán không dùng tiền mặt đang dần trở nên quen thuộc với người dân Việt Nam những năm gần đây nhờ sự hiện diện của nhiều doanh nghiệp Fintech.

Một trong số đó phải kể tới NAPAS, đơn vị trung gian thanh toán duy nhất được Ngân hàng Nhà nước cấp phép cung ứng dịch vụ chuyển mạch tài chính và dịch vụ bù trừ điện tử tại Việt Nam.

Năm 2016, NAPAS ra đời trên cơ sở sáp nhập CTCP Chuyển mạch tài chính quốc gia Việt Nam (Banknetvn) với CTCP Dịch vụ thẻ Smartlink để xây dựng Trung tâm chuyển mạch thẻ thống nhất theo chỉ đạo của Thủ tướng Chính phủ và Ngân hàng Nhà nước Việt Nam.

Cổ đông chính của NAPAS gồm Ngân hàng Nhà nước (nắm 49%) và 15 ngân hàng thương mại lớn tại Việt Nam.

Theo giới thiệu, NAPAS đang quản trị và vận hành hệ thống chuyển mạch kết nối liên thông mạng lưới 18.600 máy ATM, 261.000 máy POS, trên 100 triệu thẻ của 48 ngân hàng thương mại trong nước và quốc tế đang hoạt động tại Việt Nam.

NAPAS đồng thời cung cấp dịch vụ cổng thanh toán điện tử kết nối với các đơn vị cung cấp dịch vụ công, các doanh nghiệp lớn trong các lĩnh vực hãng hàng không, viễn thông, khách sạn, du lịch và nhiều dịch vụ thanh toán điện tử tiện ích khác cho người dân.

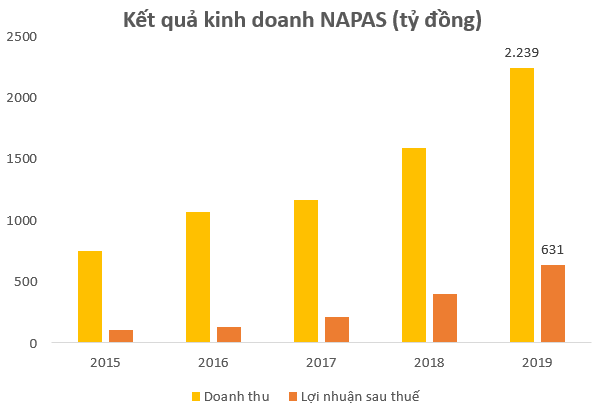

Theo số liệu chúng tôi có được, trong năm 2019, NAPAS đạt doanh thu 2.239 tỷ đồng và lợi nhuận sau thuế 631 tỷ đồng, tăng trưởng lần lượt 41% và 58% so với năm trước đó.

So với thời điểm trước sáp nhập (năm 2015), doanh thu NAPAS trong năm 2019 gấp 3 lần và lợi nhuận sau thuế gấp gần 6 lần.

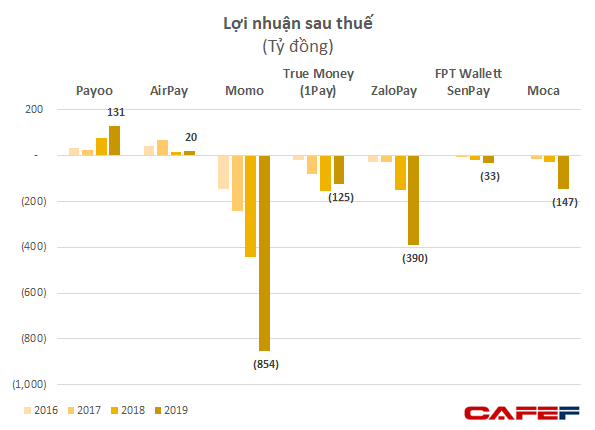

Kết quả hoạt động của NAPAS trái ngược hoàn toàn so với các ví điện tử đang hoạt động trên thị trường với mức lỗ hàng trăm tỷ đồng mỗi năm.

Số liệu năm 2019 cho thấy Momo lỗ 854 tỷ đồng, ZaloPay lỗ 390 tỷ đồng, SenPay lỗ 33 tỷ đồng, Moca lỗ 147 tỷ đồng…

Sự đối lập giữa NAPAS và các ví điện tử cũng dễ hiểu khi thị trường ví điện tử đang có sự cạnh tranh gay gắt và các đơn vị này thường xuyên phải khuyến mãi, hoàn tiền để thu hút khách hàng.

Ở chiều ngược lại, nguồn thu của NAPAS chủ yếu đến từ việc thu phí các dịch vụ ngân hàng và là đơn vị trung gian thanh toán duy nhất được Ngân hàng Nhà nước cấp phép cung ứng dịch vụ chuyển mạch tài chính, bù trừ điện tử tại Việt Nam.

Do đó, hoạt động giao dịch qua ngân hàng càng nhiều thì NAPAS càng hưởng lợi.

Trong một chia sẻ gần đây, ông Nguyễn Đăng Hùng – Phó TGĐ NAPAS cho biết hệ thống NAPAS hiện xử lý trung bình 2,8 triệu giao dịch/ngày với giá trị đạt 21.000 tỷ đồng.

Thời điểm trước sáp nhập (2015), cứ 10 giao dịch qua NAPAS thì có 9 giao dịch là rút tiền mặt, nhưng đến năm 2019, giao dịch rút tiền mặt giảm chỉ còn 4 giao dịch.

Dịch vụ chuyển tiền nhanh liên ngân hàng qua NAPAS tăng trưởng ấn tượng, đạt 260% số lượng giao dịch lũy kế hằng năm.

Trong năm 2019, hệ thống chuyển mạch NAPAS tăng trưởng 80,2% về tổng số lượng giao dịch và 170,6% về tổng giá trị giao dịch so với năm 2018.

Không chỉ tăng trưởng về số lượng và giá trị giao dịch, cơ cấu giao dịch thông qua hệ thống NAPAS có sự dịch chuyển từ chuyển mạch ATM (tỷ trọng giao dịch ATM năm 2018 chiếm 62%, năm 2019 giảm còn 42%) sang chuyển mạch thanh toán liên ngân hàng (tỷ trọng giao dịch thanh toán liên ngân hàng năm 2018 từ 26%, năm 2019 tăng lên 48%).

Xu hướng này thể hiện rõ sự chuyển dịch thói quen của khách hàng từ việc rút tiền qua ATM phục vụ cho việc chi tiêu hàng hàng ngày bằng tiền mặt sang thanh toán không dùng tiền mặt qua các kênh ngân hàng điện tử.

Theo báo cáo của IDC và NTT Data, trong khu vực Châu Á, Việt Nam là nước có tỷ lệ thanh toán không dùng tiền mặt ở mức gần như thấp nhất, chỉ hơn mỗi Philippines.

Tỷ lệ thanh toán bằng tiền mặt ở Việt Nam hiện ở mức 80%, trong khi tại Indonesia là 68%, tại Nhật là 78%, tại Thái Lan là 60%, tại Trung Quốc là 34% và Hàn Quốc là 36%, ở các nước phát triển như Mỹ là 30%, UK là 25% và Thuỵ Điển là 15%.

Điều này cho thấy Việt Nam còn nhiều dư địa để phát triển thanh toán không dùng tiền mặt và đây là yếu tố hỗ trợ tích cực cho hoạt động của NAPAS trong nhiều năm tới.