Trong năm 2021, khi dịch bệnh khiến công nghệ trở thành ưu tiên hàng đầu trong hầu hết mọi lĩnh vực của cuộc sống.

Chính làn sóng bùng nổ của cuộc khủng hoảng đại dịch COVID-19 đã thúc ép các doanh nghiệp phải suy nghĩ lại về mô hình kinh doanh và đẩy nhanh các chiến lược số hóa của họ.

Không giống như trước đây, các dự án số hóa của hiện tại được lên kế hoạch trước nhiều năm được hoàn thiện chỉ trong vòng vài tháng.

Tiếp tục đến năm 2022, những thay đổi này vẫn tiếp tục tồn tại.

Một trong những ví dụ đáng chú ý nhất của số hóa là trong lĩnh vực Fintech, đặc biệt là cách các doanh nghiệp truyền thống thu hút tài chính ở một cấp độ mới bằng cách tích hợp các cơ chế tài chính vào kế hoạch kinh doanh tổng thể của họ.

Và từ đó khái niệm tài chính nhúng (Embedded Finance) ra đời, tạo nên bước ngoặt của nền tài chính công nghệ (Digital Finance) nói riêng và nền tài chính toàn cầu nói chung

Kỷ nguyên của tài chính nhúng đang diễn ra và với giá trị thị trường ước tính hơn 138 tỷ đô la vào năm 2026.

Rõ ràng đó không chỉ là một xu hướng mà còn là tương lai của nền tài chính.

Trong bài viết này chúng ta sẽ đi tìm hiểu tài chính nhúng là gì và khả năng mạnh mẽ của mô hình này đã khiến thay đổi hoàn toàn phương thức tiêu dùng của con người ra sao.

Một số khái niệm cơ bản

Trước khi tìm hiểu sâu hơn về sức mạnh của tài chính nhúng, chúng ta sẽ nghiên cứu về một số khái niệm và định nghĩa liên quan đến xu hướng Fintech mới nổi này.

1. Tài chính nhúng (Embedded Finance) là gì?

Giống như tất cả các khái niệm mới, đối với những người mới bắt đầu làm quen với ý tưởng, việc nắm bắt được ý nghĩa của thuật ngữ này có thể là một thách thức.

Tài chính nhúng (Embedded Finance) đề cập đến sự tích hợp liền mạch của các dịch vụ tài chính được các công ty phi tài chính (Non-financial Companies) áp dụng.

Sự hợp nhất này giữa các tổ chức phi tài chính và các dịch vụ tài chính nhúng đã tạo ra một cuộc cách mạng trong cách chúng ta tương tác với tiền cũng như các doanh nghiệp.

Tài chính nhúng được thiết kế để hợp lý hóa các quy trình tài chính cho người tiêu dùng, giúp họ dễ dàng tiếp cận các dịch vụ cần thiết khi họ cần.

Sự phát triển gần đây trong các dịch vụ tài chính nhúng đã phá vỡ vai trò của các tổ chức ngân hàng truyền thống.

Trước đây, nhiều tương tác tài chính của khách hàng, chẳng hạn như cho vay hoặc thanh toán, chỉ được thực hiện thông qua việc sử dụng ngân hàng.

Ngày nay, các công ty phi tài chính có thể cung cấp dịch vụ tài chính cho khách hàng của họ bằng cách kết nối Fintech và ngân hàng với nền tảng của họ thông qua API (Application Programming Interface) hay còn được gọi là các ứng dụng thông minh.

Bất kể doanh nghiệp đang ở trong một lĩnh vực nào, họ có thể kết hợp các sản phẩm ngân hàng vào nền tảng của mình mà không cần phải tuân thủ các quy định và giấy phép nghiêm ngặt.

Ví dụ: các nhà bán lẻ hiện có thể tích hợp nhúng các dịch vụ cho vay tài chính vào nền tảng của họ và cung cấp cho khách hàng tùy chọn chia mua hàng trực tuyến thành các khoản trả góp hàng tháng, còn được biết tới với cái tên mua trước trả sau (Buy now Pay later).

2. Nền tảng Banking as a Service (BaaS)

BaaS là một dịch vụ theo yêu cầu cấp phép cung cấp cho các công ty phi tài chính tích hợp nhúng các dịch vụ ngân hàng, các dịch vụ tài chính (ví dụ thanh toán và dữ liệu ngân hàng) qua internet bằng giao diện lập trình ứng dụng (API) và hệ thống dựa trên đám mây.

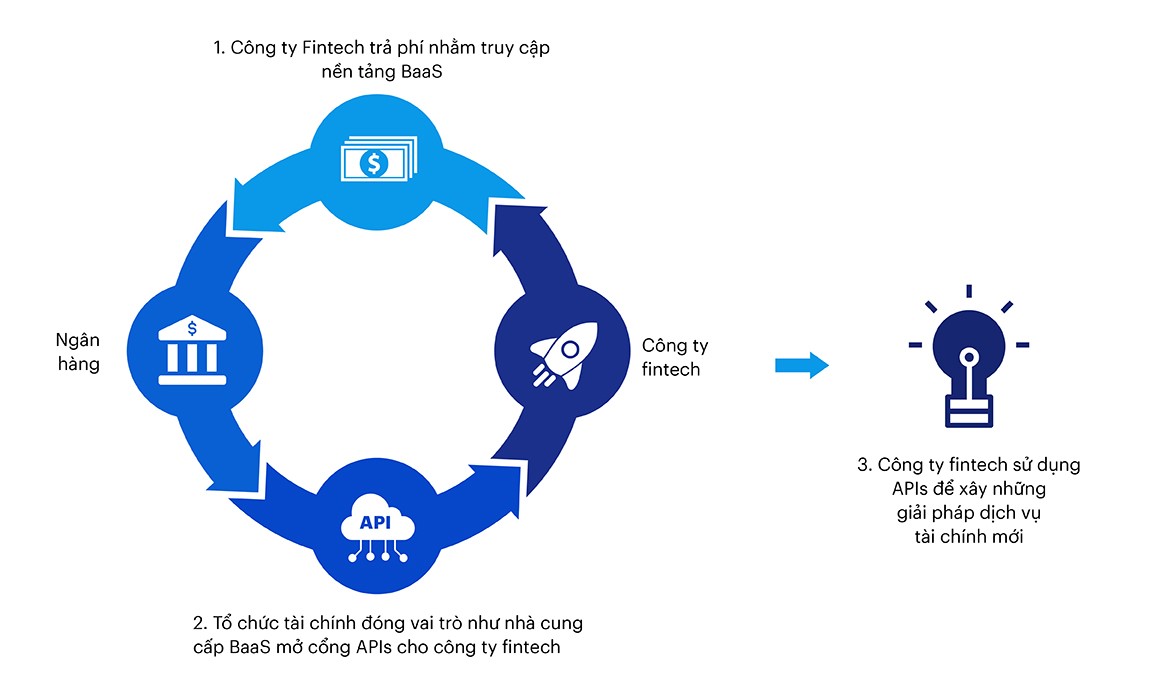

Ví dụ: Một công ty Fintech trả phí cho các nhà cung cấp BaaS để đổi lấy việc sử dụng API.

Sau đó, công ty Fintech sử dụng các API để xây dựng các giải pháp dịch vụ tài chính mới cho khách hàng.

Các công ty phi tài chính có thể cải thiện trải nghiệm người dùng của họ và mang lại lợi ích to lớn bằng cách cung cấp cho khách hàng các dịch vụ ngân hàng.

Trước đây, các dịch vụ tài chính, chẳng hạn như cho vay hoặc thanh toán, thường chỉ dành riêng cho các tổ chức tài chính truyền thống.

Các dịch vụ này yêu cầu phải có giấy phép hoạt động ngân hàng, do đó đòi hỏi rất nhiều vốn và các quy định nghiêm ngặt.

Thực hiện tất cả các thủ tục giấy tờ này không phải là lợi ích tốt nhất của các công ty phi tài chính; họ không quan tâm đến việc trở thành ngân hàng, họ tập trung vào việc cung cấp cho khách hàng các dịch vụ thay thế của riêng họ.

Đây là lúc mà BaaS (Banking as a Service) ra đời, bất kỳ doanh nghiệp nào cũng có thể cung cấp cho khách hàng của họ trải nghiệm người dùng liền mạch tích hợp các tính năng tài chính vào nền tảng của họ.

Các công ty phi tài chính không phải chịu bất kỳ nhiệm vụ quản lý nào của các tổ chức tài chính, nhưng họ vẫn được hưởng các lợi ích do trải nghiệm người dùng nâng cao mang lại.

Hình vẽ trên thể hiện sự dịch chuyển từ mô hình ngân hàng truyền thống sang ngân hàng nền tảng đóng vai trò Banking-as-a-Service.

Mối quan hệ giữa khách hàng và ngân hàng chuyển đổi từ mối quan hệ một – một sang mối quan hệ một – nhiều được kích hoạt bởi ngân hàng trung tâm đóng vai trò nền tảng BaaS nhằm tăng tính minh bạch và trải nghiệm dịch vụ tốt hơn cho từng khách hàng.

3. Fintech nhúng (Embedded Fintech)

Tài chính nhúng (Embedded Finance) là thuật ngữ được sử dụng để mô tả việc áp dụng các dịch vụ tài chính vào các quy trình kinh doanh phi tài chính;

Trong khi đó, Fintech nhúng (Embedded Fintech) được sử dụng để mô tả việc áp dụng các dịch vụ Fintech (như quản lý tiền hoặc vi phạm dữ liệu và bảo vệ danh tính) vào các quy trình kinh doanh của tài chính thể chế.

Để bắt kịp với sự phong phú của các công ty Fintech đang nổi lên, các ngân hàng cần cung cấp cho khách hàng những trải nghiệm tích hợp và kỹ thuật số.

Phần lớn Millennials và Gen Z dựa vào các ứng dụng ngân hàng di động của họ để truy cập vào tài khoản séc của họ.

Các ngân hàng cần tạo điều kiện thuận lợi cho khách hàng của mình bằng một nền tảng kỹ thuật số đáng giá, cạnh tranh và hiện đại.

Thay vì lên ý tưởng, thử nghiệm và sau đó tung ra các dịch vụ này, các tổ chức tài chính sử dụng các dịch vụ của Fintech nhúng.

Theo nhiều cách, thị trường tài chính đã phát triển từ cạnh tranh thuần túy sang hợp tác đa dạng.

Tính ứng dụng cao của Embedded Finance

Dành cho mọi đối tượng sử dụng

Tài chính nhúng chính xác là một phát minh dành cho tất cả mọi người - cho các công ty thuộc mọi quy mô và lĩnh vực.

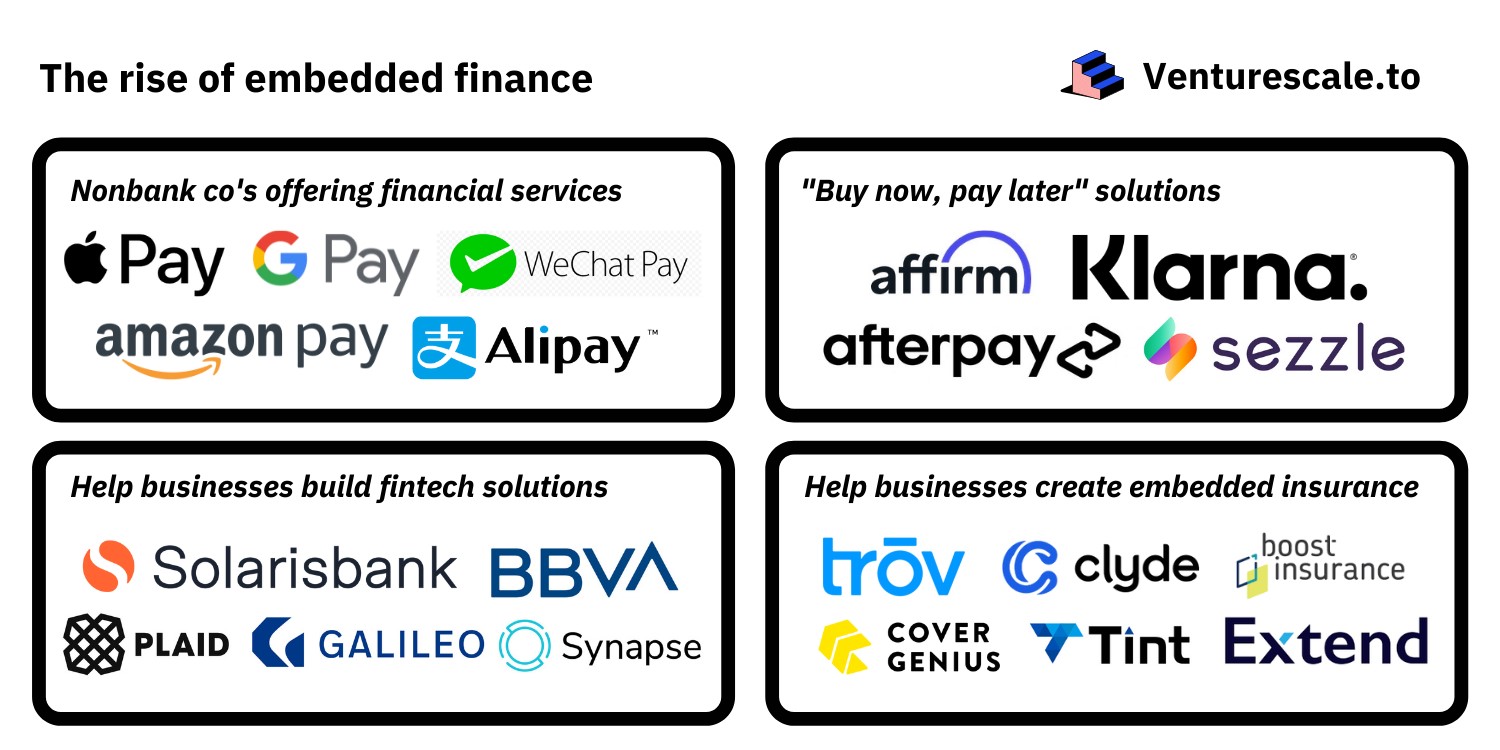

Nó mang lại cho các thương hiệu phi tài chính cơ hội mang đến cho khách hàng hiểu biết về công nghệ những cơ hội mới và thú vị.

Các dịch vụ tài chính nhúng này cung cấp các giao dịch được đơn giản hóa, các dòng doanh thu mới và khả năng làm sâu sắc thêm các mối quan hệ khách hàng hiện tại.

Tuy nhiên, tài chính nhúng không chỉ thu hẹp khoảng cách giữa doanh nghiệp và người tiêu dùng mà còn giúp thu hẹp khoảng cách trên cơ sở B2B (Business to Business).

Nhiều công ty Fintech tận tâm hỗ trợ các khoản thanh toán và cho vay giữa người mua và nhà cung cấp.

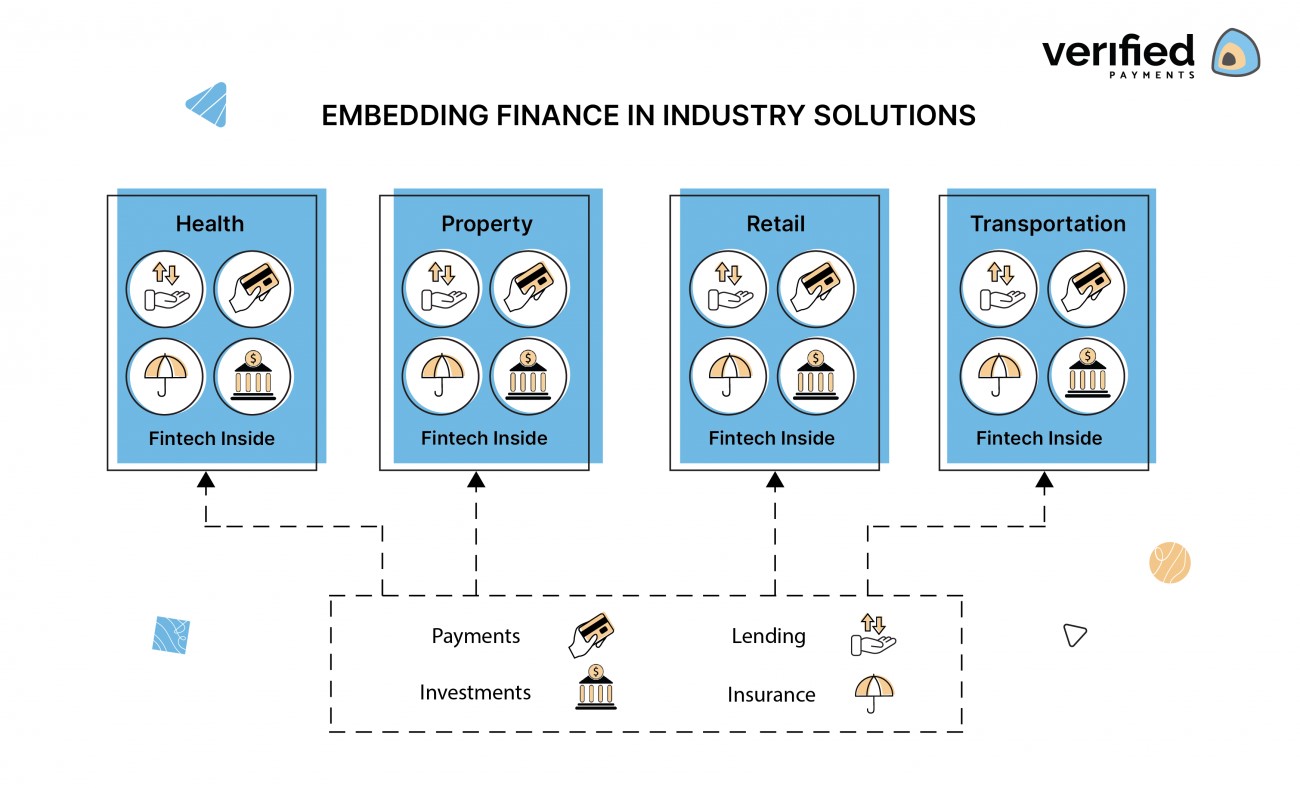

Tài chính nhúng không giới hạn trong các khoản thanh toán, nó bao gồm bảo hiểm, cho vay và thậm chí cả đầu tư.

Nó đã cung cấp cho các doanh nghiệp startup vừa và nhỏ (SMEs), động cơ tăng trưởng cho nền kinh tế của mỗi đất nước và cơ hội tiếp cận các hình thức tài chính thay thế.

Sự phát triển của ngành tài chính công nghệ và tài chính nhúng song song với những lợi ích to lớn mà nó mang lại cho cả doanh nghiệp và khách hàng.

Đơn giản hóa hành trình của người dùng

Sẵn có, đa dạng là những đặc điểm của các dịch vụ và tùy chọn trực tuyến, phản ánh yêu cầu người dùng về tốc độ, sự tiện lợi và khả năng cá nhân hóa trải nghiệm.

Người dùng hiện đại sẵn sàng từ bỏ các giao dịch ngay lập tức nếu nền tảng thanh toán có biểu hiện chậm trễ, bất tiện, điều này buộc các công ty phải cung cấp một hành trình liền mạch.

Khi nói đến tài chính nhúng, lợi ích chính mà loại hình này mang lại là sự linh hoạt, đơn giản, dễ sử dụng.

Embedded Finance cho phép bất kỳ công ty hoặc nhà cung cấp dịch vụ trực tuyến kết hợp các giải pháp ngân hàng bán lẻ trực tiếp vào trang web hoặc ứng dụng di động, loại bỏ nhu cầu chuyển hướng người dùng đến các trang web của bên thứ ba hoặc điền vào các biểu mẫu dài dòng cho mỗi giao dịch.

Trải nghiệm một cửa tăng khả năng hoàn thành đơn mua và sự hài lòng đối với trải nghiệm tổng thể của khách hàng vốn là điều mọi doanh nghiệp đều hướng tới.

Dân chủ hóa quyền tiếp cận các dịch vụ tài chính

Một trong những lý do khiến tài chính nhúng đóng vai trò quan trọng đối với tương lai kỹ thuật số của khu vực là nhờ khả năng tiếp cận rộng rãi do một phần đáng kể dân số ở một vài khu vực hiện vẫn không sử dụng dịch vụ ngân hàng, do đó không có quyền truy cập vào các sản phẩm tài chính.

Việc không thể tiếp cận hệ thống ngân hàng chính thức và lâu đời ở nhiều nơi trong khu vực đã tạo tiền đề cho sự trỗi dậy của một số dịch vụ tài chính và công nghệ tài chính thay thế.

Một yếu tố khác góp phần vào sự bùng nổ của nhóm ngành mới là rào cản gia nhập đối với các dịch vụ tài chính và ngân hàng truyền thống.

Tại nhiều quốc gia, ngay cả quá trình mở một tài khoản ngân hàng cũng gặp nhiều trở ngại liên quan đến lịch sử tín dụng và các khoản phí khổng lồ.

Mặt khác, sự xuất hiện của các tiện ích bổ sung như ví kỹ thuật số Buy now Pay later sẽ góp phần vào quá trình dân chủ hóa quyền truy cập hệ sinh thái tài chính.

Tuy nhiên điều này không có nghĩa là tín hiệu tiêu cực đối với các ngân hàng truyền thống, trên thực tế, những “người chơi lâu đời” được hưởng lợi nhờ quy trình được hợp lý hóa.

Nếu nhu cầu người dùng bắt đầu với tìm kiếm hàng hóa và dịch vụ kỹ thuật số thì tài chính nhúng (embedded finance) sẽ là giải pháp kết thúc hoàn thiện quy trình.

Xu thế phát triển dịch vụ tài chính nhúng (Embedded Finance)

Nhiều công ty lớn trong khu vực cũng đã bắt đầu tái cơ cấu các bộ phận và quy trình để tập trung vào lĩnh vực mới nổi này.

Chẳng hạn, hợp tác giữa Goldman Sachs với Apple cho phép Apple tích hợp các công cụ tài chính quan trọng trong hệ sinh thái Apple và cho ra mắt Apple Card.

Video quảng cáo ra mắt Apple Card của Apple.

Hay ở thị trường Việt Nam, mới đây, Ngân hàng CIMB và Finhay công bố hợp tác phát hành thẻ đồng thương hiệu CIMB - Finhay trên ứng dụng Finhay.

Sự hợp tác giữa Ngân hàng quốc tế và startup có hơn 1 triệu người dùng - đã cho ra đời tài khoản ngân hàng 3 trong 1 đầu tiên tại Việt Nam có thể được mở và duy trì trực tiếp từ ứng dụng Finhay.

Đây cũng là ví dụ tiêu biểu trong xu thế tài chính nhúng - nơi các định chế tài chính ngân hàng hợp tác với các Fintech để đem lại tiện ích đa dạng cho khách hàng.

Trước đó, Momo cũng bắt tay với TPBank triển khai gói trả sau, cho người dùng ví có thể vay ngay trên ứng dụng.

Xu hướng các định chế tài chính bắt tay với Fintech đang ngày càng mạnh mẽ.

Đó là những ví dụ của tài chính nhúng - một xu thế đang ngày càng rõ nét trên toàn thế giới.

Tiềm năng để các công ty công nghệ lớn, công ty Fintech và các công ty khác nhúng sản phẩm tài chính số vào dịch vụ riêng của họ là rất lớn.

Có thể thấy, tài chính nhúng là sân chơi mở rộng và sáng tạo hơn của Fintech truyền thống.

“Fintech sẽ có sự chuyển tiếp từ Fintech thuần túy (thanh toán/cho vay ngang hàng) sang tài chính nhúng. Trước đây, các startup tập trung vào thanh toán/cho vay trong ngành tài chính, nhưng giờ đây vì thị trường đã dần trưởng thành, nên có nhiều startup bắt đầu phát triển mảng tài chính nhúng cho nhiều lĩnh vực hơn.

Loại Fintech này sẽ xâm nhập và tạo ra nhiều đột phá cho những lĩnh vực mới như:

Bất động sản, y tế, bán lẻ, giao thông, nông nghiệp.

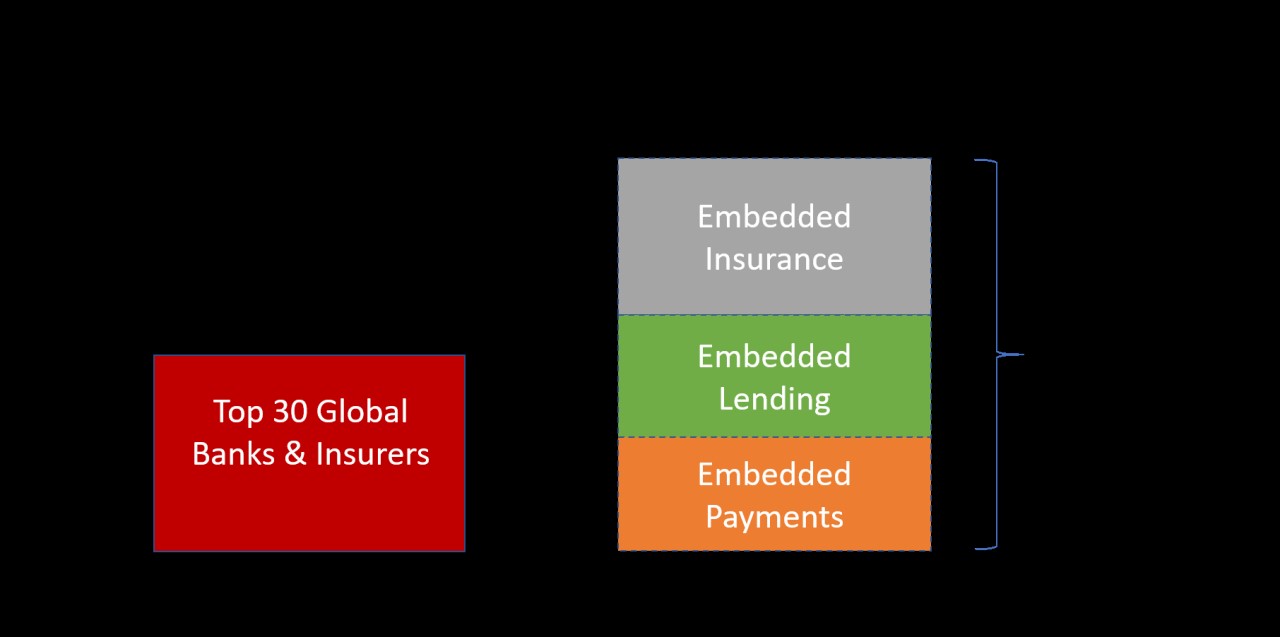

Trong báo cáo về BaaS, dự kiến đến năm 2030, quy mô của thị trường tài chính nhúng là 7,2 nghìn tỷ USD.

Con số này dựa trên một phân tích của các chuyên gia, vượt quá giá trị tại thời điểm 2020 của các công ty công nghệ lớn của Mỹ và gần bằng giá trị thị trường của 30 ngân hàng hàng đầu thế giới.

Điều đó không phải quá xa vời vì theo ước tính của Matthew Harris trong một bài báo trên Forbes, với tốc độ tăng trưởng hiện thời thì thị phần của các công ty Fintech trong lĩnh vực thanh toán sẽ tăng từ 8% lên 40% vào năm 2030.

Kết luận

Các cơ hội cho tài chính nhúng Embedded Finance, đặc biệt là ở Đông Nam Á và Việt Nam, đang cực kỳ sôi nổi khi số hóa diễn ra trên các ngành công nghiệp truyền thống.

Sự công nghệ hoá cho phép các non-Fintech startups xây dựng các dịch vụ tài chính trên nền tảng công nghệ hiện tại của họ.

Khi các công ty embedded finance startups tiếp tục phân hóa các quy trình tài chính, hệ thống phân cấp của việc phân hóa sẽ được nhân rộng trong các hệ sinh thái trên toàn thế giới.

Xu hướng này sẽ tiếp phát triển và dần dần thay đổi phương thức sử dụng đồng tiền của con người.