Bà Trần Hoài Phương là Phó chủ tịch và Quản lý đầu tư tại Việt Nam của Quỹ Wavemaker Partners.

Wavemaker Partners là quỹ đầu tư mạo hiểm giai đoạn sớm của Đông Nam Á, chuyên đầu tư vào các công ty khởi nghiệp công nghệ.

Kể từ năm 2012, Wavemaker đã hỗ trợ hơn 160 công ty trong khu vực Đông Nam Á, Ấn Độ, châu Âu, và Mỹ.

Công ty quản lý hơn 600 triệu USD với các công ty tiêu biểu ở Việt Nam bao gồm: Foodmap, Dat Bike, Vigo Retail, MindX, Medici...

Nhờ 6 năm kinh nghiệm tham gia hoạt động trong lĩnh vực đầu tư mạo hiểm với 11 khoản đầu tư 500,000 USD đến 7,000,000 USD, bà Phương sớm nhận ra rằng những tác động tiêu cực của đại dịch với nền kinh tế đã buộc các quỹ đầu tư phải khắt khe hơn trong việc lựa chọn doanh nghiệp để rót vốn.

Theo đó, xu hướng đầu tư của các quỹ mạo hiểm tại thị trường Việt Nam đã có nhiều biến động rõ nét.

Đánh giá thị trường đầu tư mạo hiểm tại Việt Nam

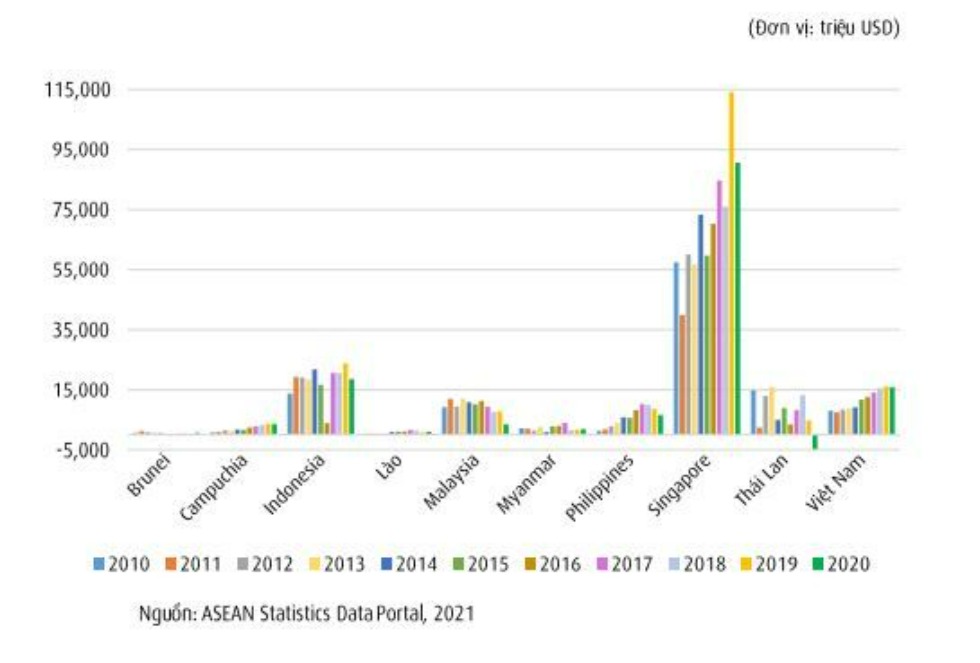

Việt Nam là một trong những thị trường hấp dẫn đầu tư mạo hiểm nhất trong khu vực, chỉ xếp sau Singapore và Indonesia.

Đối với nhiều nhà đầu tư, Việt Nam có thể được đánh giá hấp dẫn và tiềm năng hơn hai quốc gia kia vì định giá công ty khởi nghiệp hợp lý.

Các yếu tố vĩ mô bao gồm chính trị, hạ tầng viễn thông và mức sống tương đối cao trong khu vực đã chỉ ra những tín hiệu rất tốt cho kinh tế Việt Nam nói chung và lĩnh vực đầu tư mạo hiểm nói riêng.

Đầu tiên, sự bình ổn về chính trị và cơ sở hạ tầng chất lượng khiến Việt Nam trở thành điểm đến hấp dẫn với các nhà đầu tư.

Một lợi thế nữa là sự thâm nhập cao của điện thoại thông minh và độ phủ rộng cả nước của hạ tầng Internet 4G và 5G được đánh giá cao trong mắt nhà đầu tư.

Ngoài ra, Việt Nam có tầng lớp trung lưu lớn hơn nhiều nước trong khu vực, với thu nhập khả dụng và nhu cầu tối ưu chất lượng cuộc sống dẫn đến nền tiêu dùng mạnh và bền vững.

Những năm qua hệ sinh thái công nghệ và khởi nghiệp trong lĩnh vực đầu tư mạo hiểm có bước phát triển rất rõ rệt và bền vững.

Không chỉ số lượng quỹ, tổng số vốn đầu tư hay nhân viên đại diện tại thị trường Việt Nam tăng, số lượng vòng đầu tư có quy mô lớn hơn 5 triệu USD, sự hiện diện của các vườn ươm tầm khu vực như Antler cũng nhiều hơn.

Trong khi đó, chất lượng Founder được nâng cao và cải thiện khi nhiều Founder đến từ doanh nghiệp MNC lớn, startup unicorns của khu vực, hoặc đã exit startup đầu và quay lại sân chơi khởi nghiệp.

Những thay đổi trong "khẩu vị" của các quỹ đầu tư tại Việt Nam

Sau đại dịch, đã có sự thanh lọc nhất định với các doanh nghiệp khởi nghiệp.

Chỉ những công ty có thể tạo ra dòng tiền dương hoặc gọi được vốn mới có thể tiếp tục cuộc chơi.

Những khía cạnh chuyển hướng đầu tư

Trước đây, đa phần các quỹ rót vốn vào các công ty công nghệ cho người tiêu dùng (B2C) vì câu chuyện thành công của các unicorn đi trước trong khu vực (Grab, SEA, Tokopedia, v.v).

Gần đây, các quỹ mạo hiểm chuyển hướng đầu tư cho các công ty mảng B2B (doanh nghiệp với doanh nghiệp) và SaaS (phần mềm dịch vụ).

Điều này tạo ra tín hiệu tích cực vì doanh nghiệp vừa và nhỏ là xương sống của nền kinh tế Việt Nam.

Bên cạnh đó, chuỗi cung ứng B2B trong nước cũng cần thêm những giải pháp công nghệ để đạt tính hiệu quả đồng thời giảm chi phí và sự lãng phí.

Ngoài ra, cũng có sự quan tâm hơn cho các ngành trước đây không được chú ý tới nhưng lại rất quan trọng tại Việt Nam, tiêu biểu là Agritech (công nghệ trong nông nghiệp).

Một số thương vụ nổi bật trong ngành là Foodmap & Koina (Agritech commerce).

Và gần đây, Công ty Entobel gọi được 30 triệu đô để chế biến thức ăn gia súc từ côn trùng cũng là minh chứng thú vị.

Lời giải thích cho xu hướng thay đổi đầu tư mạo hiểm

Việc chuyển hướng đầu tư chỉ là một tiến triển tự nhiên cho các quỹ sau một thời gian tìm hiểu và thử nghiệm với thị trường.

Ngành đầu tư mạo hiểm thực sự nóng lên vào những năm 2016-2017 với sự tham gia của các quỹ hạt giống như ESP Ventures, VinaCapital Ventures, Insignia, Golden Gate.

Sau 5-6 năm, các quỹ đã có những bài học về các mô hình hay mô-típ đầu tư không ổn để tránh mắc sai lầm trong tương lai.

Thêm vào đó, đại dịch diễn ra dẫn tới thị trường quốc tế có nhiều biến động khiến các quỹ ngày càng nghiêm khắc, thận trọng hơn khi đầu tư để bảo vệ tài sản quản lý của mình và giữ gìn vốn cho các công ty đã đầu tư.

Cơ hội và thách thức từ dịch chuyển đầu tư cho các doanh nghiệp tại Việt Nam

Sự dịch chuyển đầu tư đã đem đến không chỉ cơ hội mà còn cả thách thức với cả các Founder và doanh nghiệp tại Việt Nam.

Tiềm năng phát triển bền vững cùng xu thế đầu tư mạo hiểm mới

Việc các quỹ trở nên thận trọng hơn trong đầu tư là chuyển biến tích cực giúp hệ sinh thái công nghệ và khởi nghiệp Việt Nam có thể phát triển bài bản và bền vững hơn.

Các doanh nghiệp khởi nghiệp khi đi gọi vốn sẽ phải vượt qua những thử thách của quỹ để chứng minh họ xứng đáng và đã suy nghĩ thấu đáo về mô hình kinh doanh sẽ theo đuổi.

Sau khi gọi được vốn, startup cần căn cơ, thực tế và nhạy cảm với nhu cầu và biến đổi của khách hàng để sử dụng đồng vốn hiệu quả nhất.

Thách thức tái định vị doanh nghiệp trong bối cảnh đầu tư mới

Bên cạnh cơ hội, các doanh nghiệp phải đối mặt với thách thức về cơ cấu của ngành startup của mình định tham gia, những bất cập hay mong muốn của các bên liên quan và lợi thế cạnh tranh của bản thân cùng đội ngũ và công ty.

Lợi thế cạnh tranh có thể là công nghệ, sự hiểu biết sâu về ngành hay khách hàng và giấy phép, v.v.

Lợi thế này cần bền vững và đủ mạnh để giúp startup cạnh tranh lâu dài.

Ngoài ra, có hai điểm doanh nghiệp cần lưu ý:

Đó là nắm rõ cơ cấu thu chi và tập thuyết trình (pitch) về startup của mình một cách rõ nét, đầy đủ và hấp dẫn.

Doanh nghiệp dù tốt nhưng nếu không hiểu rõ dòng tiền ra vào doanh nghiệp sẽ khó đảm bảo lộ trình đạt tới điểm có lãi trong tương lai.

Đồng thời, khi thuyết trình không truyền tải được các thông điệp tới quỹ đầu tư sẽ dẫn đến hệ quả quỹ không đánh giá cao và thương vụ khó xảy ra.

Các tiêu chí hấp dẫn các quỹ đầu tư mạo hiểm cho doanh nghiệp

Với kinh nghiệm thực chiến trong lĩnh vực đầu tư mạo hiểm, Bà Phương đưa ra 4 khía cạnh của doanh nghiệp để thuyết phục các nhà đầu tư.

Các yếu tố này bao gồm sự phù hợp của sản phẩm hoặc dịch vụ của doanh nghiệp với thị trường, tiềm năng thị trường, sự phù hợp của Founder với sản phẩm, và sự phù hợp của Founder với quỹ đầu tư.

Sản phẩm của doanh nghiệp được đánh giá là phù hợp nếu có thể giải quyết được những vấn đề nhức nhối để khách hàng chấp nhận giải pháp của doanh nghiệp.

Thị trường tiềm năng là khi nó đủ lớn hoặc doanh thu doanh nghiệp có thể đạt được khi chiếm phần lớn thị trường đủ sức đưa doanh nghiệp thành “kỳ lân”.

Founder phù hợp với sản phẩm nếu họ chứng minh được sự phù hợp, tính ưu việt trong ngành họ chọn và lợi thế cạnh tranh với các đối thủ.

Và cuối cùng muốn xác định doanh nghiệp có phù hợp với nhà đầu tư cần trả lời các câu hỏi:

Liệu Founder có dễ làm việc cùng, ngay thẳng, thật thà? Dưới sức ép, Founder sẽ phản ứng ra sao? Founder có phù hợp với cách làm việc của quỹ không?

Điều quan trọng là hai bên phải cùng cố gắng trở thành partnership - người đồng hành thay vì dictatorship - kẻ độc tài.

Trước những áp lực từ thị trường sau đại dịch, các doanh nghiệp Việt nam cần tận dụng những cơ hội và học hỏi từ những thách thức do xu thế đổi “khẩu vị” của các quỹ đầu tư mạo hiểm.