Ngày nay, yếu tố tạo lợi thế cạnh tranh và giữ chân khách hàng chính là trải nghiệm vượt trội trên các nền tảng số.

Đối với những ngành có hệ thống di sản như ngân hàng, việc đổi mới trải nghiệm người dùng là một thử thách đòi hỏi nhiều thời gian.

Nhưng người dùng không thể đợi, vậy đâu là phương pháp để những ngân hàng bắt kịp với nhịp sống của giới trẻ?

Theo anh Phạm Anh Tuấn - Phó Viện Trưởng viện Sáng tạo & Chuyển đổi số VIDTI, cách duy nhất để bắt kịp nhịp sống của giới trẻ hiện đại đó là “quên để học”.

Anh Phạm Anh Tuấn - Phó Viện Trưởng viện Sáng tạo & Chuyển đổi số VIDTI.

Anh Phạm Anh Tuấn - Phó Viện Trưởng viện Sáng tạo & Chuyển đổi số VIDTI.

Ngành ngân hàng Việt Nam đang bước vào một cuộc chạy đua trong vòng xoáy số chưa từng có tiền lệ

Theo nhận định của anh Tuấn, cuộc đua chuyển đổi số giữa các ngân hàng đang vào giai đoạn bùng nổ.

Không chỉ dừng lại ở Internet Banking, các ngân hàng đều phải mở rộng dịch vụ để phù hợp với môi trường công nghệ số.

Các ngân hàng đều phải mở rộng dịch vụ để phù hợp với môi trường công nghệ số.

Các ngân hàng đều phải mở rộng dịch vụ để phù hợp với môi trường công nghệ số.

Các ngân hàng Việt Nam nhìn chung rất chủ động trước những biến đổi chuyển đổi số.

Họ đã hợp tác với các công ty công nghệ lẫn fintech (tài chính - công nghệ) để tạo ra những sản phẩm và trải nghiệm tốt nhất cho khách hàng.

Các ngân hàng đã chuyển đổi từ hình thức ngân hàng giao dịch sang ngân hàng đa kênh rồi thành ngân hàng thấu hiểu (Insightful Banking) - cấp độ cao nhất của ngân hàng số, vận hành hoàn toàn dựa trên công nghệ số.

Các ngân hàng hợp tác với các công ty tài chính - công nghệ để tạo ra những sản phẩm và trải nghiệm tốt nhất cho khách hàng.

Các ngân hàng hợp tác với các công ty tài chính - công nghệ để tạo ra những sản phẩm và trải nghiệm tốt nhất cho khách hàng.

Và khi đã ra mắt sản phẩm dịch vụ mới, bài toán tiếp theo là thu hút người dùng.

Trải nghiệm khách hàng vượt trội là yếu tố quyết định giới trẻ sử dụng giữa ngân hàng số, thay vì truyền thống.

Theo anh Tuấn, các ngân hàng nên tập trung vào 3 yếu tố để thu hút giới trẻ:

1. Tốc độ:

Quen thuộc với các ứng dụng gọi xe, đồ ăn với thời gian hoàn thành dịch vụ ngày càng thấp, họ muốn mọi thứ nhanh nhất có thể.

Anh Tuấn chia sẻ thêm:

Có 26% khách hàng của ngân hàng không đủ kiên nhẫn với 1 trang web quá 5 giây nếu không có yếu tố ấn tượng và khoảng 80% khách hàng không muốn dành hơn 10 phút để chờ một cuộc gọi từ trung tâm chăm sóc khách hàng.

Để khắc phục, các ngân hàng cần phải tăng tốc để vươn tới chuẩn mực của các dịch vụ công nghệ.

2. Tính đơn giản:

Số giao diện thay đổi trên màn hình khi người dùng sử dụng dịch vụ là thước đo tính đơn giản của một ứng dụng ngân hàng số. Tính đơn giản càng cao, người dùng càng ít thấy phiền hà.

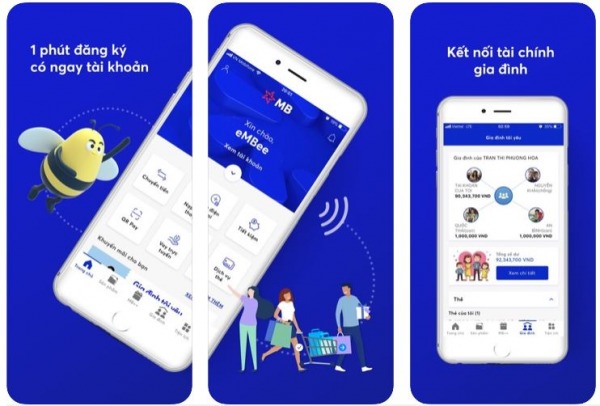

Lấy ví dụ việc mở thẻ tín dụng ảo của ngân hàng MB, người dùng chỉ mất một thời gian ngắn là đã có thể nhận được email khởi tạo tín dụng, so với từ nửa đến một tháng như phương thức truyền thống.

Người dùng chỉ mất thời gian ngắn là đã có thể nhận được email khởi tạo tín dụng.

Người dùng chỉ mất thời gian ngắn là đã có thể nhận được email khởi tạo tín dụng.

3. Sự đồng cảm với khách hàng:

Giới trẻ cần phải thấy rõ sự quan tâm của ngân hàng với lối sống của họ, để tiếp tục sử dụng dịch vụ lâu dài.

Do đó, các ngân hàng phải mở rộng hợp tác với các doanh nghiệp khác như: thời trang, ẩm thực, du lịch,...

Thấu hiểu khách hàng qua dữ liệu

Để đạt được sự đồng cảm với người dùng, các ngân hàng phải có quy trình an toàn để thu thập và sử dụng dữ liệu khách hàng.

Việc tiếp cận và xử lý dữ liệu trước đây rất tốn kém.

Nhưng hiện nay, với sự có mặt của lưu trữ đám mây hay ứng dụng SAP, các doanh nghiệp đều có thể tiếp cận và sử dụng.

Với sự có mặt của các công nghệ hiện đại, các doanh nghiệp đều có thể tiếp cận và sử dụng.

Với sự có mặt của các công nghệ hiện đại, các doanh nghiệp đều có thể tiếp cận và sử dụng.

Phương pháp này có 2 lợi ích:

Tăng độ phân giải của ngân hàng trong mắt người dùng:

Để hiểu được hành vi, thói quen của khách hàng trong đời sống hàng ngày, ngân hàng cần hợp tác với các bên thứ 3 như những bên cung cấp dịch vụ lướt web, mua sắm, học tập,...

Từ đó, ngân hàng có thể thu được bức tranh 360 độ của thị trường.

Hệ thống phân khúc khách hàng:

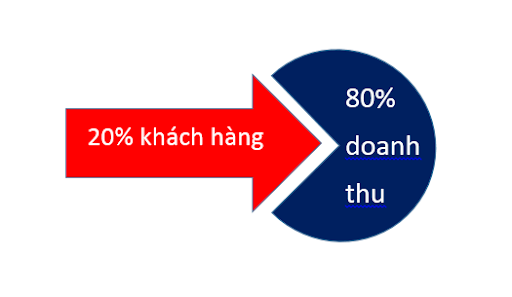

Các thông tin về độ tuổi, địa điểm, thu nhập,... sẽ giúp ngân hàng vẽ ra được một bản đồ phân bố khách hàng và phân chia ra được hàng chục, hàng trăm những phân khúc siêu nhỏ.

Ngân hàng sẽ đánh giá từng phân khúc để xác định được diện khách hàng cần đầu tư. Sau đó, áp dụng phương thức Pareto 20/80, tức là 20% khách hàng mang đến 80% lợi nhuận.

20% khách hàng mang đến 80% lợi nhuận.

20% khách hàng mang đến 80% lợi nhuận.

Khi các phân khúc thành hình, ngân hàng sẽ đưa ra được những quyết sách đầu tư vào các nhóm khách hàng phù hợp.

Đâu là những điểm một ngân hàng cần chạm?

Trong ngành ngân hàng, hành trình khách hàng phức tạp hơn nhiều so với những ngành dịch vụ, ăn uống hay du lịch.

Thậm chí có nhiều hành trình khác nhau: mua nhà, ô tô, vay tiêu dùng,... Mỗi hành trình sẽ có nhiều điểm chạm. Và từng điểm chạm phải được hoàn thiện tối đa để làm nên một hành trình hoàn chỉnh cho người dùng.

Những điểm chạm đó không chỉ hoàn toàn ở trên không gian số, mà còn ở các cơ sở vật lý.

Thách thức ở đây là trải nghiệm thực - ảo đều phải tương đồng nhau về tiêu chuẩn chất lượng.

Ngân hàng phải tỉnh táo, tránh tạo ra quá nhiều điểm chạm. Nếu không, người dùng dễ có cảm giác phiền hà, cũng như rủi ro về phía ngân hàng sẽ tăng lên.

Để làm được điều này, các ngân hàng phải tích hợp một hệ sinh thái vào một siêu ứng dụng.

Những điều các ngân hàng nên làm trong công cuộc chuyển đổi

Ngân hàng cần chú trọng yếu tố đồng cảm, phá bỏ tư duy cũ - xoay quanh chi nhánh vật lý - để tạo ra sản phẩm phù hợp nhu cầu khách hàng tiên phong sử dụng dịch vụ số.

Tập trung vào tính đa dạng và chuyên môn cũng những đội ngũ phát triển dịch vụ ngân hàng.

Cần những tư duy mới từ nhiều ngành nghề khác như thời trang, sức khỏe, nghệ thuật, điện ảnh, du lịch,...để phát triển những sản phẩm đột phá.

Không chỉ chú trọng bán hàng gia tăng, ngân hàng cần cá nhân hóa trải nghiệm sản phẩm dịch vụ của ngân hàng.

Ngân hàng cần chú trọng yếu tố đồng cảm với khách hàng.

Ngân hàng cần chú trọng yếu tố đồng cảm với khách hàng.

Phía ngân hàng phải chia sẻ và trở thành một người bạn thấu cảm về tài chính cá nhân, giúp khách hàng nâng cao ý thức trong quản lý tài chính.

Không nên tập trung chỉ vào một điểm chạm trên hành trình khách hàng, vì dễ mất đi tính thống nhất của toàn bộ hành trình.

Theo anh Tuấn, tương lai chuyển đổi số của ngân hàng phụ thuộc vào cách họ mở rộng điểm chạm của người dùng.

Mạng xã hội chính là nơi đầu tiên cần đầu tư. Các ngân hàng tạo ra các kênh tương tác trực tiếp với khách hàng của chính họ như hội nhóm MB Bank và khách hàng thân thiết trên Facebook.

Anh Tuấn cũng cho biết việc tích hợp những trò chơi vào siêu ứng dụng cũng là một cách sáng tạo để người dùng có những trải nghiệm mới.

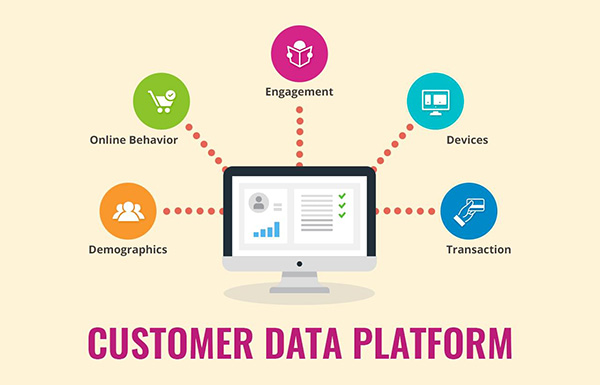

Xây dựng CDP - nền tảng dữ liệu khách hàng gồm dữ liệu phi cấu trúc và cấu trúc.

Ngân hàng sẽ dự đoán và thiết kế dịch vụ đúng với nhu cầu tài chính của khách hàng.

Trong đó, yếu tố hấp dẫn tức thời (instant gratification) - tức khi khách hàng muốn sử dụng dịch vụ, họ sẽ có nó ngay lập tức.

CDP - nền tảng dữ liệu khách hàng gồm dữ liệu phi cấu trúc và cấu trúc.

CDP - nền tảng dữ liệu khách hàng gồm dữ liệu phi cấu trúc và cấu trúc.

Theo anh Tuấn, quy trình sử dụng dữ liệu này đáp ứng đủ cả 3 yếu tố ngân hàng cần tập trung trong chuyển đổi số: tốc độ, tinh giản và thấu cảm.

Trong tương lai, ngành ngân hàng sẽ tiếp tục hành trình chuyển đổi số với những sản phẩm dịch vụ hứa hẹn với người Việt Nam nói chung, và giới trẻ nói riêng.

Theo Vietcetera.