Cụm từ “Độc lập tài chính” và “Tự do tài chính” đang ngày càng trở nên phổ biến với thế hệ trẻ và là một phần không thể thiếu trong kế hoạch độc lập tài chính cần thiết cho người trẻ.

Bên cạnh việc quản lý chi tiêu một cách hợp lý là đa dạng hóa và tăng nguồn thu nhập của mình. Trong đó, quan trọng nhất là đầu tư để tăng trưởng quỹ tài chính cá nhân của mình.

Tuy nhiên, để đầu tư hiệu quả, đòi hỏi một mindset dài hạn, các kiến thức tài chính cơ bản và một tầm nhìn thực tế được rèn dũa qua nhiều trải nghiệm.

Hầu hết mọi người không giàu lên được đơn giản vì họ không có kiến thức về quản lý tài chính để nhận ra và nắm bắt những cơ hội kiếm tiền ngay trước mắt.

Hầu hết mọi người không giàu lên được đơn giản vì họ không có kiến thức về quản lý tài chính để nhận ra và nắm bắt những cơ hội kiếm tiền ngay trước mắt.

Trong phương pháp quản lý tài chính cá nhân theo chuẩn quốc tế về tri thức quản lý gia sản (Wealth Intelligence) có 3 trụ cột chính, bao gồm công việc, tiết kiệm và đầu tư.

Với những người mới đi làm, biết cách quản lý tiền bạc sẽ tiết kiệm giúp các bạn quản lý nguồn thu nhập của mình tốt hơn.

Đây nền móng để xây dựng kế hoạch tự do tài chính phù hợp.

Tại sao chúng ta nên tiết kiệm?

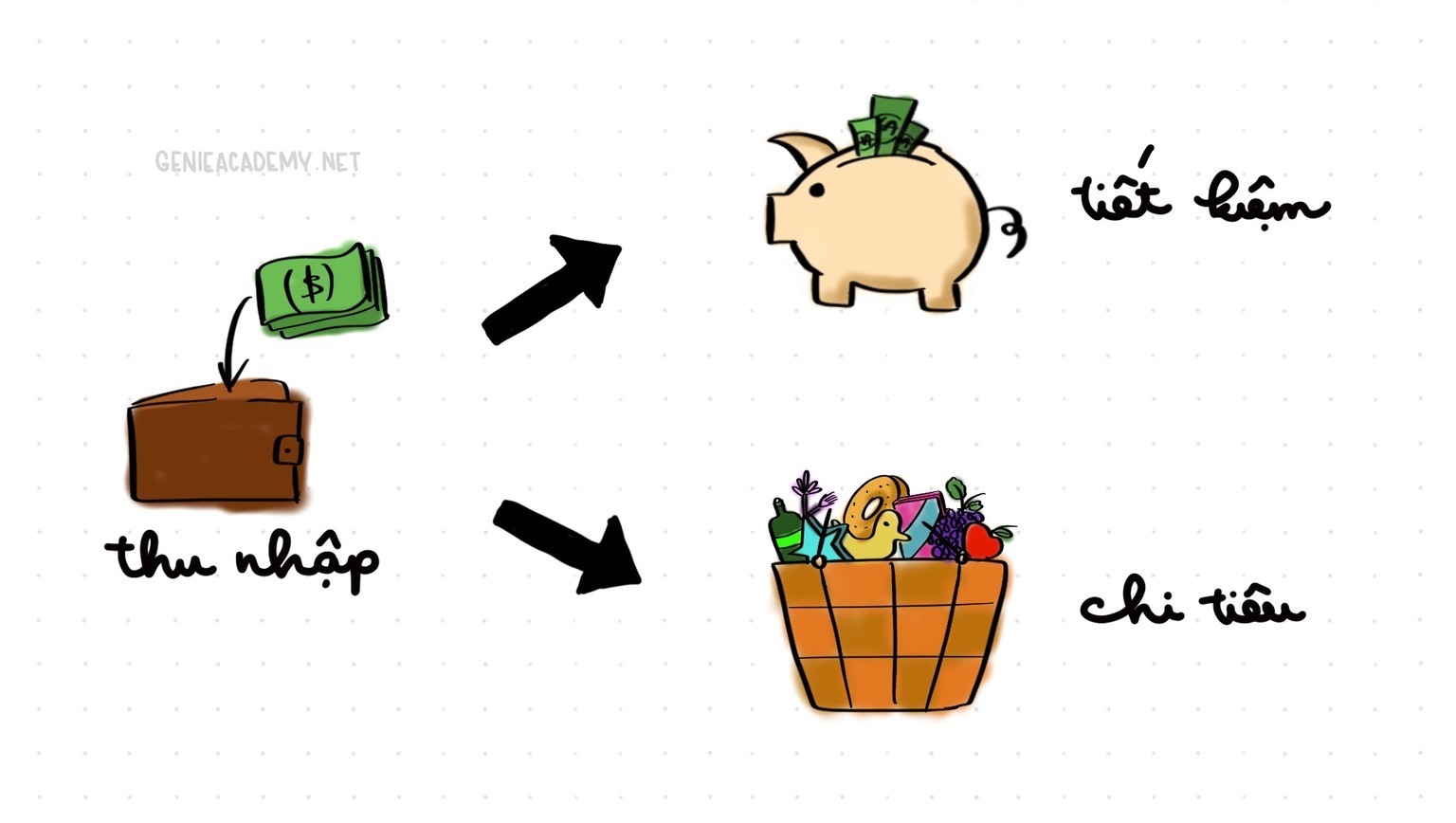

Tiết kiệm đóng vai trò quan trọng trong việc hình thành phương pháp quản lý tài chính sau khi trừ các khoản chi tiêu từ thu nhập có được thông qua công việc và đầu tư.

Từ khoản tiết kiệm đó, cá nhân có thể bổ sung vào nguồn tiền để đầu tư nhằm nâng cao giá trị và cơ hội sinh lời từ đầu tư. Như thế tiết kiệm còn được gọi là gia tốc tăng tài sản.

Trên thực tế, có rất nhiều cách tiết kiệm tiền sinh lời hiệu quả và thành công như gửi tiết kiệm ngân hàng, ghi lại những thu nhập và chi tiêu của bản thân hay tự động hoá tất cả các thanh toán.

Trên thực tế, có rất nhiều cách tiết kiệm tiền sinh lời hiệu quả và thành công như gửi tiết kiệm ngân hàng, ghi lại những thu nhập và chi tiêu của bản thân hay tự động hoá tất cả các thanh toán.

Nếu bạn chưa có tiền tiết kiệm mà nghĩ ngay đến đầu tư thì phải vay tiền để đầu tư. Đây là điểm tối kỵ trong đầu tư và quản lý tài chính cá nhân.

Chúng ta phải cân đối được dòng tiền thu và chi bao gồm cả việc chi trả tiền vay, phải đảm bảo thu lớn hơn chi để lành mạnh tình hình tài chính.

Ngược lại, chúng ta sẽ rơi vào tình trạng rủi ro tài chính cao và các quyết định liên quan đến đầu tư cũng sẽ chịu một sức ép lớn và rất dễ đến các quyết định sai trong đầu tư.

Như thế, chúng ta thấy rằng nên tạo một nền tảng thu nhập và lượng vốn nhất định cho đầu tư.

Thực tế, vấn đề không nằm ở việc bạn kiếm được bao nhiêu tiền mà là bạn giữ được bao nhiêu tiền và làm thế nào để “tiền đẻ ra tiền”.

Thực tế, vấn đề không nằm ở việc bạn kiếm được bao nhiêu tiền mà là bạn giữ được bao nhiêu tiền và làm thế nào để “tiền đẻ ra tiền”.

Có như thế chi phí vốn đầu tư mới ở mức có thể được kiểm soát và tạo ra khả năng sinh lời cho khoản đầu tư.

Sau khi có nền tảng thu nhập và vốn đầu tư tốt, trong một số hoạt động đầu tư chúng ta có thể sử dụng đòn bẩy tài chính.

Tức là đi vay, để tận dụng các cơ hội sinh lời.

Lúc này, việc tiết kiệm và đầu tư luôn song hành, tiết kiệm giúp chúng ta bổ sung thêm tiền đầu tư để nâng cao gia tốc tăng tài sản.

Tiết kiệm như thế nào mới là cách tốt nhất?

Chúng ta thường hay thấy các bài báo về tấm gương tiết kiệm để đạt tự do tài chính sớm và nghỉ hưu.

Nhưng đó thường là cách tiết kiệm một cách triệt để, thậm chí khắc khổ.

Đây không phải cách thức tiết kiệm tốt và cũng không phù hợp với nhiều người.

Cách tiết kiệm phổ biến có một phương pháp có tên tiếng Anh là "Pay Yourself First”.

Có nghĩa là tiết kiệm trước khi chi tiêu để xây dựng cho mình nền tảng tài chính vững mạnh.

Đây là phương pháp dễ thực hiện. Ai cũng có thể làm được cho dù bạn là người không quan tâm đến việc quản lý tiền bạc.

Đây là phương pháp dễ thực hiện. Ai cũng có thể làm được cho dù bạn là người không quan tâm đến việc quản lý tiền bạc.

Cụ thể hơn, các bạn hãy thiết lập trước một khoản tiết kiệm trong tổng thu nhập của mình và phần thu nhập còn lại để chi tiêu.

Chúng ta sẽ giữ kỷ luật để chi tiêu trong phần thu nhập còn lại đã tiết kiệm được.

Như thế kỷ luật sẽ giúp chúng ta tăng được tiết kiệm và tăng được gia tốc tăng tài sản và giá trị tài sản của chúng ta sẽ có cơ hội phát triển nhanh chóng.

Một trong những nguyên tắc căn bản để xác định tỷ lệ tiết kiệm trên thu nhập chính là độ tuổi.

Bắt đầu tiết kiệm ở độ tuổi 20 và sau đó tăng lên ở độ tuổi 30 (cũng như trong suốt phần đời còn lại) là một mô hình tiêu biểu.

Bắt đầu tiết kiệm ở độ tuổi 20 và sau đó tăng lên ở độ tuổi 30 (cũng như trong suốt phần đời còn lại) là một mô hình tiêu biểu.

Nếu ở độ tuổi 20 thì tỷ lệ tiết kiệm của bạn tương ứng là 20% thu nhập, đến độ tuổi 30 thì nâng lên tiết kiệm 30% thu nhập.

Đây là nguyên lý chung, tùy thuộc điều kiện, năng lực và kế hoạch tài chính mà mỗi người sẽ xác định cụ thể tỷ lệ tiết kiệm trên thu nhập của mình trong mỗi giai đoạn khác nhau.

Lập kế hoạch tự do tài chính cá nhân

Không có độ tuổi cố định cho mục tiêu đạt tự do tài chính.

Mỗi người cần xây dựng cho bản thân một kế hoạch tài chính cụ thể để đạt được mục tiêu này, và tất nhiên đạt càng sớm thì càng tốt.

Tuổi trẻ sẽ là lợi thế, bởi trong tài chính cá nhân, tận dụng lãi suất kép sẽ đóng vai trò quan trọng giúp chúng ta tăng giá trị tài sản nhanh hơn.

Vì các bạn trẻ có nhiều thời gian hơn. Như vậy, lập kế hoạch tài chính cho bản thân càng sớm sẽ càng thuận lợi.

Tài chính cá nhân đóng vai trò quan trọng trong việc tích lũy và đảm bảo an toàn tài chính.

Tài chính cá nhân đóng vai trò quan trọng trong việc tích lũy và đảm bảo an toàn tài chính.

Theo thống kê trên thế giới, sau độ tuổi 35 là độ tuổi khó xin việc làm nhất nếu bạn cần phải thay đổi công việc.

Theo đó, với các bạn trẻ thì lời khuyên của tôi là lập kế hoạch tài chính thật sớm.

Đồng thời đặt mục tiêu đạt tự do tài chính sớm hơn tuổi 35 sẽ giúp bạn có được một cuộc sống chủ động với nền tảng tài chính vững mạnh.

Đã là tài chính cá nhân thì yếu tố đặc điểm của mỗi cá nhân sẽ rất quan trọng.

Mỗi người trong chúng ta đều có đặc điểm khác nhau, năng lực khác nhau, điều kiện sống khác nhau.

Bắt đầu từ việc xác định xem đặc điểm của bản thân mình như thế nào từ đó xác định khẩu vị rủi ro của mình.

Có nghĩa là mình có phải là dạng người ưa thích hay không ưa thích rủi ro.

Khẩu vị rủi ro sẽ là nền tảng đầu tiên để thiết lập kế hoạch tài chính cá nhân.

Khẩu vị rủi ro sẽ là nền tảng đầu tiên để thiết lập kế hoạch tài chính cá nhân.

Bước tiếp theo là xây dựng bảng kế hoạch chi tiết về dòng tiền thu và chi.

Bao gồm: dòng tiền thu nhập thường xuyên (tức là công việc), dòng tiền từ đầu tư và phần chênh lệch giữa thu và chi là dòng tiền thuần sẽ được bổ sung vào đầu tư.

Bước thứ ba là xây dựng bảng cân đối tài sản để nắm rõ tình hình tài sản và các khoản nợ.

Ví dụ nợ vay mua nhà, mua xe,… đảm bảo rằng tổng tài sản trừ các khoản nợ là dương để có tình trạng tài chính lành mạnh.

Bước thứ tư là xây dựng kế hoạch tăng trưởng thu nhập, tăng tỷ lệ tiết kiệm (tức là tăng gia tốc tăng tài sản) và kế hoạch đầu tư cụ thể thông qua phân bổ tài sản và quản lý danh mục đầu tư.

Bước cuối cùng là rà soát bản kế hoạch với thực tế thực hiện 6 tháng đến 1 năm một lần để có sự điều chỉnh kế hoạch phù hợp.

Sử dụng ứng dụng trên điện thoại như TOPI hay Money Lover có thể giúp thực hiện toàn bộ quá trình lập kế hoạch tài chính cá nhân từ việc quản lý chi tiêu, xác định khẩu vị rủi ro cho đến kế hoạch và quản lý đầu tư.

Đối với các bạn trẻ khi chưa có nguồn thu nhập cao và ổn định, tiết kiệm là một phần không thể thiếu trong quản lý tài chính cá nhân.

Với một kế hoạch tiết kiệm và quản lý tài chính phù hợp, các bạn có thể hướng tới mục tiêu tự do tài chính của riêng mình.

Theo Zing